三井住友カードは、日本で初めてVisaカードを発行し日本国内にVisaの普及に大きく貢献しました。

三井住友VISAカードと言えば、パルテノン神殿の券面デザインが愛されていましたが、若年層からはレトロ・シンプルというイメージがありましたが、2020年2月にカードデザインが刷新され新しいデザインとともに、新しい三井住友カードとして飛ぶ鳥を落とす勢いで若者から絶大な人気を集めています。

三井住友カードには、ナンバーレスやカードレスなどの若者向けのクレジットカードから、スタンダード、ゴールド、プラチナと年齢や年収に合ったクレジットカードを選べるようになっています。

また、三井住友カードは新しく「家族ポイント」「学生ポイント」と呼ばれるサービスも開始しており、最大12%ポイント還元になっちゃいます!

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください

また、一部の三井住友カードはセブン-イレブン・ローソンなどのコンビニと、マクドナルドなどでスマホのタッチ決済をするとポイント7%(※1)の還元率となっており、ポイントをどんどん貯めていくことができます。

7%ポイント還元対象店

全国の以下の店舗での、店頭での利用が対象となる(※1)

セイコーマート(※2)・セブン-イレブン・ポプラ(※3)・ミニストップ・ローソン(※4)・マクドナルド・モスバーガー(※5)・ケンタッキーフライドチキン・吉野家・サイゼリヤ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・その他すかいらーくグループ飲食店(※6)・ドトールコーヒーショップ・エクセルシオールカフェ・かっぱ寿司など

※1 商業施設内にある店舗など、一部ポイント加算の対象にならない店舗がございます。ご利用前の事前のエントリーなどは必要ございません。

※2 タイエー、ハマナスクラブ、ハセガワストアも対象です。

※3 生活彩家も対象です。

※4 ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象です。

※5 モスバーガー&カフェも対象です。

※6 ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。その他のすかいらーくグループ飲食店は、当サービスの対象となりません。

※サイゼリヤの対象店舗一覧はこちら

貯まったポイントも、Vポイントアプリにチャージすることで、1ポイント=1円としてVisaのタッチ決済対応加盟店、iD対応加盟店で利用することができちゃいます。

三井住友カードの上位クラスとなるクレジットカードも2種類ありポイント重視なのか付帯サービス重視なのかで選ぶことができます。

三井住友カードには年会費永年無料のクレジットカードから海外旅行傷害保険が付帯していますが、旅行に行かない方には他の保険に変更することができる「選べる無料保険」を開始し、さらなる魅力が増しています。※選べる無料保険はカード入会後の手続きになります。

幅広いラインナップになっているので、各三井住友カードの特徴などをよく理解したうえで、自分のライフスタイルにあった三井住友カードを見つけてください!

人気を集めている三井住友カード7枚をまとめて紹介しているので、ぜひ申込みの参考にしてくださいね!

このページで分かる事

- 三井住友カードのクレジットカードの共通のポイントや付帯サービス、優待をはじめ、各三井住友カードの特徴をまとめて解説しています。

監修者 | ファイナンシャルプランナー コア・ライフプラニング株式会社 理事 営業教育部 部長 伊藤 理沙 神戸市出身。新卒で大手国内保険会社に入社後、14年勤務し、大型乗合保険代理店に所属を変え、 ファイナンシャルプランナーとしてマネースクールを中心に活躍中。 第1子を出産し、教育資金を考える中、資産運用について深く研究されていて、資産運用、節約節税などを得意とする。個別相談件数は1万件を超え、親しみやすく、知識、経験豊富な頼りがいのある働くママ講師 ▶プロフィールの続きを見る |

三井住友カードの7種類を比較

| 三井住友カード券面 | キャンペーン・基本スペック |

カード詳細 | 新規入会&条件達成で最大25,600円相当プレゼント!(※2) 特徴対象コンビニとマクドナルドなどでスマホのタッチ決済で7%ポイント還元!ナンバーレスクレジットカード(※1) 発行スピード最短10秒 ※即時発行ができない場合があります。 還元率0.5%~7%(※1) 年会費永年無料 家族カード永年無料 ETCカード無料(前年に1回も利用がない場合は550円(税込)) 海外旅行傷害保険最高2,000万円(利用付帯) 国内旅行傷害保険なし ショッピング保険なし その他保険選べる無料保険 公式サイト三井住友カード(NL) |

カード詳細 | 新規入会&条件達成で最大25,600円相当プレゼント!(※2) 特徴カードが発行されないクレジットカード!対象コンビニとマクドナルドなどでスマホのタッチ決済で7%ポイント還元!(※1) 発行スピード最短10秒 ※即時発行ができない場合があります。 還元率0.5%~7%(※1) 年会費永年無料 家族カード永年無料 ETCカード無料(前年に1回も利用がない場合は550円(税込)) 海外旅行傷害保険最高2,000万円(利用付帯) 国内旅行傷害保険なし ショッピング保険なし その他保険選べる無料保険 公式サイト三井住友カード(CL) |

カード詳細 | 特徴三井住友カードのスタンダードカード。対象コンビニ・マクドナルドで7%ポイント還元(※1) 発行スピード最短翌営業日 還元率0.5%~7%(※1) 年会費初年度無料 通常1,375円(税込) 年会費割引特典あり 家族カード1人目初年度無料 次年度以降440円(税込) 家族カードで3回以上利用で次年度無料 ETCカード無料(前年に1回も利用がない場合は550円(税込)) 海外旅行傷害保険最高2,000万円(利用付帯) 国内旅行傷害保険なし ショッピング保険最高100万円(海外と国内支払い方法に条件あり) その他保険選べる無料保険 公式サイト三井住友カード |

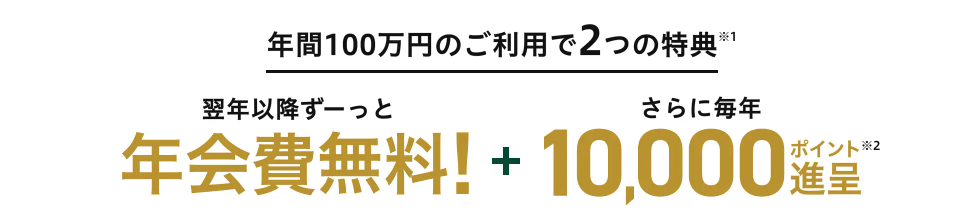

カード詳細 | 初年度年会費無料!キャンペーン期間:2026/1/7~2026/4/30 新規入会&条件達成で最大27,600円相当プレゼント!(※3) 特徴1度だけ年間100万円達成で翌年以降の年会費永年無料!対象コンビニとマクドナルドなどでスマホのタッチ決済で7%ポイント還元(※1) ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 発行スピード最短10秒 ※即時発行ができない場合があります。 還元率0.5%~7%(※1) 年会費5,500円(税込) 年間100万円利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 家族カード無料 ETCカード無料(前年に1回も利用がない場合は550円(税込)) 海外旅行傷害保険最高2,000万円(利用付帯) 国内旅行傷害保険最高2,000万円(利用付帯) ショッピング保険最高300万円 その他保険選べる無料保険 公式サイト三井住友カード ゴールド(NL) |

カード詳細 | 特徴年会費割引特典で4,400円(税込)になる! 発行スピード最短翌営業日 還元率0.5%~7%(※1) 年会費初年度無料 通常11,000円(税込) 年会費割引特典あり 家族カード1名まで無料(2人目以降1,100円(税込)) ETCカード無料(前年に1回も利用がない場合は550円(税込)) 海外旅行傷害保険最高5,000万円(利用付帯) 国内旅行傷害保険最高5,000万円(利用付帯) ショッピング保険最高300万円 その他保険選べる無料保険 公式サイト三井住友カード ゴールド |

| 三井住友カード券面 | キャンペーン・基本スペック |

カード詳細 | 新規入会&条件達成で最大73,600円相当プレゼント!(※4) 特徴いつでもポイント1.0%還元のプラチナカード! 発行スピード最短10秒 ※即時発行ができない場合があります。 還元率1%~10% 年会費33,000円(税込) 家族カード無料 ETCカード無料(前年に1回も利用がない場合は550円(税込)) 海外旅行傷害保険最高5,000万円(利用付帯) 国内旅行傷害保険最高5,000万円(利用付帯) ショッピング保険最高500万円 その他保険選べる無料保険 公式サイト三井住友カード プラチナプリファード |

カード詳細 | 特徴USJ・京都駅にあるラウンジ利用可能、24時間365日対応のコンシェルジュ 発行スピード最短3営業日 還元率0.5%~7%(※1) 年会費55,000円(税込) 年会費割引特典あり(一部) 家族カード永年無料 ETCカード無料 海外旅行傷害保険最高1億円(利用付帯) 国内旅行傷害保険最高1億円(利用付帯) ショッピング保険最高500万円 その他保険海外・国内航空便遅延費用特約(利用付帯) 選べる無料保険 公式サイト三井住友カード プラチナ |

※1 ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 キャンペーン期間:2026/1/7~2026/3/1 一部キャンペーンはエントリーが必要

①新規入会&スマホのタッチ決済1回で5,000円分のVポイントPayギフトプレゼント

②新規入会&スマホのタッチ決済利用額の20%(最大4,000円分)プレゼント(VポイントPayギフトのプレゼント)

③SBI証券口座開設&クレカ積立などで最大16,600円相当のVポイントプレゼント

※3 キャンペーン期間:2026/1/7~2026/3/1 一部キャンペーンはエントリーが必要

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②新規入会&スマホのタッチ決済利用額の20%(最大4,000円分)プレゼント(VポイントPayギフトのプレゼント)

③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

※4 キャンペーン期間:2026/1/7~2026/3/1 一部キャンペーンはエントリーが必要

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②新規入会&スマホのタッチ決済利用額の20%(最大10,000円分)プレゼント(VポイントPayギフトのプレゼント)

③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

④利用特典で最大40,000円相当のVポイントプレゼント

三井住友カード共通のポイント・還元率

こちらで案内している三井住友カードは、すべてVポイントを貯めることができます。※一部、Vポイントの対象にならないカードもございます。

Vポイントは毎月の利用合計に対して200円(税込)につき1ポイントを貯めることができ、1ポイント=1円相当の価値があるため基本の還元率は0.5%となります。

※Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

Vポイントのポイント付与は200円単位となるため、200円未満の会計はポイント対象外に見えますが、Vポイントは月間利用額に対してポイントが付与されます。※三井住友カード プラチナプリファードは100円(税込)ごとに1ポイントです。

つまり、100円の決済であっても、月間利用額が200円を超えればポイント対象となります。しかも、税込金額に対してのポイント付与となるため、小さな金額であっても税込・税別でのポイント付与は大きな違いになってきます。

ただし、月間利用額の200円未満は切捨てとなり、例えば125,780円(税込)だった場合のポイントは628ポイントとなり、180円分は切捨てとなります。

ポイント付与の200円単位と細かい金額となっているため、そこまで無駄にすることなくポイントをしっかりと貯めていくことができます。

クレジットカードによっては1レシートごとにポイント換算する場合や1,000円単位にポイント付与する場合もあるため、ポイントは貯めやすいと言えます!

Vポイントの有効期限は最大4年間

Vポイントの有効期限は2~4年間となり、カードによって有効期限が異なります。

| カードの種類 | 有効期限 |

| 三井住友カード プラチナ 三井住友カード プラチナプリファード | 獲得月から4年間 |

| 三井住友カード ゴールド 三井住友カード ゴールド(NL) | 獲得月から3年間 |

| 三井住友カード 三井住友カード(CL) 三井住友カード(NL) | 獲得月から2年間 |

獲得月から2~4年間となっており、一番人気の三井住友カード(NL)のVポイントの有効期限は2年間となり、新規入会後2年目以降から毎月ポイントが失効するので、ポイントの利用忘れがないかのチェックが必要になります。

スマホのタッチ決済でポイント還元率7%!

対象のコンビニ・飲食店とマクドナルドは、どんな支払い方をしても三井住友カード プラチナプリファード以外であれば還元率が0.5%となります。

なんとスマホでタッチ決済だけで7.0%ポイント還元になります。(※1)

スマホのタッチ決済でポイント7%(※1)となるにはエントリーなどは不要なので、審査通過後に三井住友カード7枚すべてのスマホでタッチ決済ができるようにするのみとなります。

タッチ決済には、発行されるプラスチックカードでタッチする方法と、スマホでタッチの2種類がありますが、三井住友カード(CL)はカードレスなのでスマホでタッチ決済のみとなります。

7%ポイント還元対象店

全国の以下の店舗での、店頭での利用が対象となる(※1)

セイコーマート(※2)・セブン-イレブン・ポプラ(※3)・ミニストップ・ローソン(※4)・マクドナルド・モスバーガー(※5)・ケンタッキーフライドチキン・吉野家・サイゼリヤ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・その他すかいらーくグループ飲食店(※6)・ドトールコーヒーショップ・エクセルシオールカフェ・かっぱ寿司など

※1 商業施設内にある店舗など、一部ポイント加算の対象にならない店舗がございます。ご利用前の事前のエントリーなどは必要ございません。

※2 タイエー、ハマナスクラブ、ハセガワストアも対象です。

※3 生活彩家も対象です。

※4 ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象です。

※5 モスバーガー&カフェも対象です。

※6 ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。その他のすかいらーくグループ飲食店は、当サービスの対象となりません。

※サイゼリヤの対象店舗一覧はこちら

| カード | プラスチックカードでの支払い | スマホ決済 | ||

| Visaのタッチ決済 | Mastercard®タッチ決済 | Apple Pay・Google Pay (Visaのタッチ決済) | Apple Pay (Mastercard®タッチ決済) | |

| 三井住友カード(NL) | ◯ | ◯ | ◯ | ◯ |

| 三井住友カード ゴールド(NL) | ◯ | ◯ | ◯ | ◯ |

| 三井住友カード(CL) | ✕ | ✕ | ◯ | ◯ |

| 三井住友カード | ◯ | ◯ | ◯ | ◯ |

| 三井住友カード ゴールド | ◯ | ◯ | ◯ | ◯ |

| 三井住友カード プラチナプリファード | ◯ | ✕ | ◯ | ✕ |

| 三井住友カード プラチナ | ◯ | ◯ | ◯ | ◯ |

※1 ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード プラチナプリファードはどこでも還元率1%!

ポイント特化型のプラチナカードである三井住友カード プラチナプリファードは、どこで利用しても100円(税込)につき1ポイント、還元率が1%となります。

三井住友カード プラチナプリファードは、プラチナカードなのにポイントに特化した珍しいカードです。

通常プラチナカードは年会費に比例する豪華な付帯サービスがありますが、三井住友カード プラチナプリファードはしっかりした保険・空港ラウンジサービスとシンプルな付帯サービスとなっています。

いつでも還元率が1%も魅力的ですが、プリファードストア=特約店もあり、+1~9%と最大10%の高還元率になります!

貯まったポイントの使い道

貯まったVポイントは、ANA・他のマイレージなどのマイルに交換したり、nanacoポイント、dポイントなどの他のポイントへ移行することができます。

Vポイントはマイルや他のポイントへ交換するより、Vポイントアプリにチャージ、もしくは、お支払い金額へのキャッシュバックがおすすめで、Vポイントを1ポイント=1円相当として利用することができます!

他のクレジットカードの場合は、キャッシュバックに交換すると1ポイントの交換レートが悪くなることがほとんどですが、Vポイントの場合は、1ポイント=1円相当で交換することができます。

キャッシュバックをお申し込みいただいたポイントは、毎月の支払い金額に充当され、お支払い金額を超過した場合はキャッシュバック繰越残高となり、3ヶ月間は繰越されるので翌月の支払いに充当されます。(3ヶ月繰越後は失効)※現金が口座に振り込まれることはありません

毎月の利用金額に充当も魅力的ですが、3ヶ月繰越後、利用されなければ失効してしまいます。毎月三井住友カードを利用している方であれば、3ヶ月繰越される前に利用できる可能性は高いですが、無駄なく利用したい方であれば、スマートフォンアプリ「Vポイント」(以下、「Vポイントアプリ」という)もしくは各種プリペイドカードにチャージがおすすめです。

Vポイントアプリに1ポイント=1円分としてチャージすることができ、Visaのタッチ決済対応加盟店、iD対応加盟店やネットショッピングで利用することができます。

なお、Vポイントアプリ内にバーチャルカードが発行されるため、普段利用している三井住友カードとは別のカード番号が発行されるので、普段利用する三井住友カードとは別管理することができます。

Vポイントアプリへチャージして、コンビニなどで利用することができますが、Vポイントで足りない場合は、三井住友カードや三井住友銀行からチャージして利用することができます。

さらに、三井住友カードでチャージすることで、チャージ金額の0.25%ポイント付与、プリペイド利用で0.25%残高に還元となるので、Vポイントアプリやプリペイドを利用しても損することはありませんよ!

また、他にもSBI証券の投資信託の買い付けに1ポイント=1円で利用することができます。

自己資産で投資するのは、勇気も覚悟も必要になってきますが、ポイントで試してみることができるので、気軽に投資信託をスタートすることができます。

| 交換先 | 必要ポイント数 | 交換先ポイント数 | 還元率・マイル還元率 |

| Vポイントアプリへチャージ | 1ポイント | 1円分 | 0.50% |

| キャッシュバック | 1ポイント | 1円相当 | 0.50% |

| nanacoポイント | 500ポイント | 400ポイント | 0.40% |

| WAONポイント | 500ポイント | 400ポイント | 0.40% |

| ANAマイレージクラブ | 500ポイント | 250マイル | 0.25% |

三井住友カードはポイントがどんどん貯まる!

三井住友カードには、さまざまなポイントアップがあります。

基本の還元率が0.5%ですが、事前に登録することでポイントがアップしたり、年間利用金額に応じてポイントがアップしたり、家族ポイントや学生ポイントなどもポイントアップを狙えます。

家族ポイントで最大+5.0%!

家族ポイントに登録していると、セブン-イレブン・ローソンなどと、マクドナルドで三井住友カードを利用すると、通常のポイントとは別に家族ポイントとして最大+5.0%が付与されます。

三井住友カードであれば、対象コンビニとマクドナルドでポイント還元率が7.0%(※1)となるので、家族ポイントと合わせると最大12.0%ポイント還元となります!

※各サービスの詳細については、三井住友カードホームページをご確認ください。

家族ポイントに登録できるのは、家族の方が三井住友カードの本会員であれば登録可能で、1名登録すると+1.0%となり最大9名まで登録可能ですが、家族ポイントとしては最大+5%となります。

そのため、三井住友カードは家族カードを無料で発行できるカードもありますが、家族ポイントを利用するには本会員であることが条件となるため家族カードを申込むより本会員として申込みしたほうがポイントを貯めることができます。

まずは、本会員として申込みしてみて審査に落ちた場合は、家族ポイントには登録できませんが家族カードを発行すれば問題ありません。

家族ポイントを登録する際は、三井住友カード会員WebサービスのVpassで登録しますが、家族の中でだれか1名を代表者として登録し、他の家族に招待し招待を承諾することで、家族登録が完了します。

なお、家族ポイントとして登録できる家族は代表者の二親等以内の続柄までとなっています。

※1 ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

学生ポイントで最大10%貯まる!

三井住友カード(NL)や三井住友カード(CL)は年会費永年無料と言うこともあり学生の方におすすめのクレジットカードとなっています。

三井住友カードには学生ポイントと呼ばれるポイントサービスがあり、申込みの際の職業を「学生」として申込みするだけで学生ポイント対象となり、あとは対象のサービスの支払いを三井住友カードでするだけでポイントを最大10.0%にすることができちゃいます!

学生ポイントとして、サブスクで最大+9.5%、携帯料金で最大+1.5%、QRコード決済で最大+2.5%、分割手数料全額ポイント還元とポイントをザクザク貯めることができます。

学生ポイントを貯めるには申込時に注意が必要です。

三井住友カードの申し込みには職業欄とその他ご職業(副業)の2ヶ所に入れることができますが、その他ご職業(副業)を「学生」で申込みすると、学生ポイントの対象外となってしまいます。

学生の方で起業している方でも、学生ポイントを狙うのであれば、職業を「学生」にし、その他の職業(副業)に起業・アルバイトなどの収入情報を入力することでクリアすることができます。

なお、対象期間は卒業予定年の12月末日までとなります。

※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

ポイントUPモールで+0.5~9.5%

三井住友カードが運営する「ポイントUPモール」を経由すると、いつものネットショッピングで最大+9.5%ポイントを獲得することができます。

ポイントUPモールには、Yahoo!ショッピング、ユニクロオンラインストアなどの有名オンラインショッピングサイトが勢ぞろいしています。

いつもは直接、ショッピングサイトを開いて買い物をしていたのをポイントUPモールからショッピングサイトを開いて買い物するだけで最大+9.5%のポイントを貯めることができます。

ネットショッピングをする前に、ポイントUPモールに、対象のお店が出店されていないか確認してみましょう!

楽天市場などの場合は、もちろん楽天市場のポイントも貯めることができるので、ポイントUPモール経由して三井住友カードで支払うと、Vポイントと楽天ポイントの2重取りが可能になります。

※2022年9月現在 ※ポイント還元率は予告なく変更となる場合がございます。

三井住友カードは選べる無料保険がある!

三井住友カードで画期的なサービスとして「選べる無料保険」がスタートしました。今まではクレジットカードに付帯している保険は固定されており、利用しない方にとっては宝の持ち腐れとなっていました。

なんと、三井住友カードは付帯している旅行傷害保険を選べる無料保険に切替えることができるようになりました。

※カードご入会後、お手続きが必要です

選べる無料保険には3つのプランがあり、好きな保険に切替えることができます。もちろん切替となるため、付帯していた旅行傷害保険は適用されなくなります。

一度切り替えてしまっても、他の保険やまた旅行傷害保険に切替えることができるので、状況に合わせて変更することができます。

- 日常生活安心プラン(個人賠償責任保険)

日常生活のケガや賠償の補償 - ケガ安心プラン(入院保険(交通事故限定))

交通事故によるケガを補償 - 持ち物安心プラン(携行品損害保険)

身の回りの持ち物が、盗難・破損・火災などの被害にあったときの補償 - スマホ安心プラン(動産総合保険)

スマートフォンが破損・故障・盗難にあった場合の補償 - 弁護士安心プラン(弁護士保険)

他人にケガを負わされた、モノを壊されたなどの事故により被害にあった際に、法律相談費用や弁護士費用などの補償 - ゴルフ安心プラン(ゴルファー保険)

ゴルフ中の賠償事故やゴルフ場敷地内でのゴルフ用品の盗難、ゴルフクラブの破損などの補償

なお、毎月20日までに選択したプランが、翌月1日午前0時から補償開始され補償期間は開始から1年間となり、補償期間満了するまでは別のプランに変更することができません。

そのため急な海外・国内旅行が決まった場合は保険を切り替えていた場合は、旅行傷害保険が利用することができません。

なお、補償期間満了の3ヶ月前から三井住友カードから案内があるため、別のプランへの切替を検討することができ変更手続きを行わなければ、そのままの保険プランが継続されます。

三井住友カードは別ブランドで2枚申込みができる!

三井住友カードといえば、Visa一択のイメージがありますが実は、ほとんどの三井住友カードはVisaもしくはMastercardを発行することができます。

通常であれば、どちらかの国際ブランドを1枚発行すれば終わりですが、三井住友カードはVisaとMastercardの両方を発行することができます。

例えば、三井住友カード(NL)をVisaで発行後、やはり国際ブランドMastercardが欲しいと思ったら、申込みをすることができます。

ただし、三井住友カード プラチナプリファードの国際ブランドはVisaのみとなるため、Mastercardブランドを発行することはできませんが、三井住友カード プラチナプリファード以外のMastercardブランドを申込むことは可能です。

なお、別ブランドで申込みした場合は2枚目の年会費優遇がありますが、複数枚持ちの場合は年会費優遇はなく、それぞれに年会費が必要になってきます。※三井住友カード ゴールド(NL)は年会費割引対象外

別ブランド申込みのメリット

三井住友カードで別ブランドの申込みのメリットはいくつかあります。

- 同時申込みで2枚発行できる

- 各国際ブランドの加盟店で利用できる

- 通常の2枚持ちより年会費が安くなる

- 各国際ブランドの特典が受けれる

- カードによって使い分けができる

Visa、Mastercardは世界決済シェアNo.1とNo.2となっており、海外旅行に行った際に、どちらかのクレジットカードがあれば決済に困ることはほとんどありませんが、一般的にVisaはアメリカ地域、Mastercardはヨーロッパ地域に強いと言われています。

そのため、渡航先によって使い分けることができます。

また、国内の場合は、コストコなどはMastercardのクレジットカードのみとなっているため、お店によって利用するカードを分けることもできます。

追加カードが豊富

クレジットカードを申込みをすると家族カード、ETCカードなどを追加カードとして申込むことができますが、三井住友カードはさまざまな追加カードを発行することができます。

なお、すべての三井住友カードで追加カードを発行できるわけではありません。

また、追加カードではありませんが、三井住友カードは銀聯カードも発行しているため、中国に行くことが多い方であれば銀聯カードを発行しておくと中国での決済で困ることはなくなります。

- バーチャルカード

ネットショッピング専用カード - 三井住友カードiD専用カード

iDの専用カード - 三井住友カードWAON

三井住友カードでオートチャージ可能でイオンなどでWAONポイントが貯まる - PiTaPaカード

近畿地方・東海地方・北陸地方の一部・岡山県で利用できる交通系ICカード。三井住友カードに紐づけるからチャージ不要(チャージも可能)

三井住友カード7枚のメリットを一挙に紹介

三井住友カード7枚の、それぞれのメリットや特徴を一挙に紹介します。お気に入りの三井住友カードを見つけてみてくださいね!

カード番号がないクレジットカード!コンビニ・マクドナルドなどでスマホのタッチ決済でポイント7%還元(※1)三井住友カード(NL)

三井住友カード(NL)は、なんと最短10秒後からクレジットカードを利用可能です。※即時発行ができない場合があります。

三井住友カード(NL)のNLはNumber Lessの頭文字で、Number Less=ナンバーレスとなり券面にカード番号が記載されていません!

実は、お店などで決済するときにはカード番号は必要ありません。カード情報などの重要な情報は暗号化されクレジットカードに搭載されているICチップの中にあるため、券面にカード番号がなくても決済は可能となっています。

ただ、カード番号が必要になってくるのがネットショッピングで、カード番号、有効期限、セキュリティコードを入力することで決済が可能になります。

しかし、三井住友カード(NL)の券面には一切の情報がなく、券面には名前しか印字されていません。

三井住友カード(NL)でも、もちろんネットショッピングは可能で、インターネットでの買い物をするときは三井住友カードのアプリである「Vpassアプリ」でカード番号などの必要な情報を確認することができます。

つまり、大切な情報はVpassアプリをダウンロードした端末からしか確認することができません。

三井住友カードのセキュリティは、もともと高いことで有名ですが三井住友カード(NL)によりさらに堅城鉄壁なクレジットカードになったと言えます。

セキュリティがアップした上に、なんとセブン-イレブン・ローソンなどと、マクドナルドなどでスマホでタッチ決済なら7.%ポイント還元です!(※1)

しかも、年会費永年無料なので今までクレジットカードを持つのが怖いと思っていた方など初めて持つ方にもピッタリのクレジットカードとなります。

\最短10秒で発行※/

公式サイト新規入会&条件達成で最大25,600円相当プレゼント!対象コンビニとマクドナルドで7%ポイント還元(※1)の三井住友カード(NL)公式サイト

7%ポイント還元(※1)対象が大幅に増加!(セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・かっぱ寿司など)

※即時発行ができない場合があります。

※キャンペーン期間:2026年1月7日~2026年3月1日 一部キャンペーンはエントリーが必要

①新規入会&スマホのタッチ決済1回で5,000円分のVポイントPayギフトプレゼント

②新規入会&スマホのタッチ決済利用額の20%(最大4,000円分)のVポイントPayギフトプレゼント

③SBI証券口座開設&クレカ積立などで最大16,600円相当のVポイントプレゼント

※1 ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード (NL)の審査

三井住友カード(NL)の審査申込み基準は「満18歳以上の方(高校生は除く)」となっています。

三井住友カード(NL)は、高校を卒業した方であれば申込み可能なクレジットカードとなるため、もちろん学生、専業主婦・主夫、パート、アルバイトの方も申込み可能です。

三井住友カード(NL)は最短10秒で審査が完了し三井住友カードの公式アプリであるVpassアプリをダウンロードし登録することで、カード番号を確認することができApple PayやGoogle Payに登録することですぐに利用することが可能になります。※即時発行ができない場合があります。

後日、手元にカード番号が記載されてないICチップが搭載されたクレジットカードが届きます。

通常発行で申込んだ場合は、最短翌営業日にカード発行がされるため最短1週間で手元にプラスチックカードが届きます。

三井住友カード(NL)の付帯保険

三井住友カード(NL)は年会費永年無料にも関わらず、海外旅行傷害保険が最高2,000万円が付帯しています。

海外旅行傷害保険は利用付帯となっていますが、三井住友カード(NL)は年会費永年無料のクレジットカードなので、最高2,000万円が付帯しているので充分と言えます。

三井住友カード(NL)の海外旅行傷害保険は利用付帯となっており、出国前に「搭乗する公共交通乗用具」、「宿泊を伴う募集型企画旅行」、出国後に「搭乗する公共交通乗用具」の料金を支払った場合に保険適用となります。

| 保険の種類 | 保険内容 | 保険金額 |

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 50万円 | |

| 疾病治療費用 | 50万円 | |

| 賠償責任 | 2,000万円 | |

| 携行品損害※1 | 15万円 | |

| 救援者費用等 | 100万円 |

※1:自己負担額3,000円

選べる無料保険の内容

三井住友カードは旅行傷害保険を選べる無料保険へ切り替えることができます。

※カード入会後の手続きになります。

| 無料保険のプラン | 保険内容 | 保険金額 |

| スマホ安心プラン(※1)(※2) | 画面割れにより修理した場合(免責1万円) | 3万円(※3) |

| 弁護士安心プラン | 障害後後遺障害等級第1~7級限定補償 | 5万円 |

| 弁護士費用等 | 5万円 | |

| 法律相談費用 | 10万円 | |

| ゴルフ安心プラン | ゴルファー賠償責任補償 | 20万円 |

| ゴルフ用品補償 | 3万円 | |

| 日常生活プラン | 個人賠償責任危険補償 | 20万円 |

| 傷害後遺障害等級第1~7級限定補償 | 5万円 | |

| ケガ安心プラン | 傷害入院補償(※4) | 日額1,000円 |

| 傷害入院一時金補償(※5) | 1万円 | |

| 持ち物安心プラン | 携行品損害補償(免責3,000円) | 3万円 |

| 傷害後遺障害等級第1~7級限定補償 | 5万円 |

※1 初年度契約においては、保険責任期間(補償期間)の開始日からその日を含めて30日以内に発生した損害は補償の対象となりません。

※2 修理不能により、有償交換または再購入する場合の費用も対象となります。

※3 事故発生時点において、当該カードで対象スマートフォンの直近2ヵ月以上の通信料を決済していることが補償適用条件となります。

※4 交通事故限定、支払限度日数:60日、免責0日

※5 交通事故限定、免責0日

\最短10秒で発行※/

公式サイト新規入会&条件達成で最大25,600円相当プレゼント!対象コンビニとマクドナルドで7%ポイント還元(※1)の三井住友カード(NL)公式サイト

7%ポイント還元(※1)対象が大幅に増加!(セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・かっぱ寿司など)

※即時発行ができない場合があります。

※キャンペーン期間:2026年1月7日~2026年3月1日 一部キャンペーンはエントリーが必要

①新規入会&スマホのタッチ決済1回で5,000円分のVポイントPayギフトプレゼント

②新規入会&スマホのタッチ決済利用額の20%(最大4,000円分)のVポイントPayギフトプレゼント

③SBI証券口座開設&クレカ積立などで最大16,600円相当のVポイントプレゼント

※1 ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)の基本情報

三井住友カード(NL)は券面にカード番号の記載がない安全なクレジットカード

驚異の最短10秒発行!海外旅行傷害保険が最大2,000万円(利用付帯)が付いてくる話題のクレジットカードです。

※即時発行ができない場合があります。

| 年会費 | 永年無料 |

| 発行スピード | 最短10秒でカード番号発行 ※即時発行ができない場合があります。 |

| 国際ブランド | |

| 申込み資格 | 満18歳以上(高校生除く) |

| ポイント還元率 | 0.5%~7%(※1) 200円(税込)=1ポイント(月額累計から換算) |

| ポイント名称 | Vポイント |

| 追加カード | 家族カード永年無料 ETCカード初年度無料 翌年度550円(税込)※年1回以上の利用で翌年度も無料 |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) |

| スマホ決済 | Apple Pay(iD・Visaのタッチ決済、Mastercard®タッチ決済) Google Pay(iD・Visaのタッチ決済) Samsung Pay(Visaのタッチ決済) |

| 電子マネー | iD(専用) PiTaPa WAON |

| タッチ決済 | Visaのタッチ決済、Mastercard®タッチ決済 |

| 利用可能枠 | 総利用枠~100万円 カードショッピング利用枠~100万円 リボ払い・分割払い利用枠- キャッシング利用枠- |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 毎月15日締め、翌月10日/月末締め、翌月26日(金融機関が休業日の場合は翌営業日) |

※1 ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

-

三井住友カード(NL)のメリットや口コミ!年会費・審査・キャンペーンを徹底解説【2026年版】

三井住友カード(NL)の口コミや評判、メリットを解説。カード番号記載のないクレジットカード三井住友カード(NL)は年会費無料で海外旅行傷害保険が最高2,000万円付帯!

カードが発行されないクレジットカード!三井住友カード(CL)

国際ブランドシェアNo.1であるVisaから日本国内初となるカードレス(カードがないクレジットカード)が三井住友カードから誕生しました。

カードレス=Card Lessの頭文字から三井住友カード(CL)と呼ばれるクレジットカードです。

通常、クレジットカードは審査通過後にプラスチックのカードが送られてきますが、カードレスとなるためカードは発行されません。

しかもスピード発行なので、急いでクレジットカードが必要な方におすすめのクレジットカードで、スマホで申込み後なんと最短10秒でカード番号が発行されます。※即時発行ができない場合があります。

三井住友カード公式アプリ「Vpass」を登録するとオンラインショッピングや、Visaのタッチ決済、Mastercard®タッチ決済、iDで支払いが可能なお店ですぐに利用可能になります。

最新のクレジットカードにも関わらず、無条件で年会費永年無料と魅力あるクレジットカードとなっています。

三井住友カード(CL)は年会費永年無料にも関わらず、対象コンビニとマクドナルドなどでの支払いをスマホでタッチ決済で7%ポイント還元(※1)です!

プラスチックカード自体が発行されないので郵送をまったり、取りに行くのが面倒な方にもおすすめです!

海外旅行傷害保険も最高2,000万円(利用付帯)が付帯しており、スマホ決済が可能な旅行代理店やネットで旅行を手配する方で三井住友カード(CL)で決済さえすれば補償対象になります。

\最短10秒で発行※/

公式サイト新規入会&条件達成で最大25,600円相当プレゼント!対象コンビニ・マクドナルドなどで7%ポイント還元!(※1)完全カードレスの三井住友カード(CL)

7%ポイント還元(※1)対象が大幅に増加!(セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・かっぱ寿司など)

※即時発行ができない場合があります。

※キャンペーン期間:2026年1月7日~2026年3月1日 一部キャンペーンはエントリーが必要

①新規入会&スマホのタッチ決済1回で5,000円分のVポイントPayギフトプレゼント

②新規入会&スマホのタッチ決済利用額の20%(最大4,000円分)のVポイントPayギフトプレゼント

③SBI証券口座開設&クレカ積立などで最大16,600円相当のVポイントプレゼント

※1 ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(CL)の審査

三井住友カード(CL)の審査申込み基準は「満18歳以上の方(高校生は除く)」となっています。

三井住友カード(CL)には収入についての記載がないため、学生、主婦、パート、アルバイト、年金受給者の方も申込みOKのクレジットカードです。

三井住友カード(CL)は最短10秒で審査が完了し三井住友カードの公式アプリであるVpassアプリをダウンロードし登録することで、カード番号を確認することができApple PayやGoogle ウォレット™に登録することですぐに利用することが可能になります。※即時発行ができない場合があります。

三井住友カード(CL)の付帯保険

三井住友カード(CL)は年会費永年無料にも関わらず、海外旅行傷害保険が最高2,000万円が付帯しています。

海外旅行傷害保険は利用付帯となっていますが、三井住友カード(CL)は年会費永年無料のクレジットカードなので、最高2,000万円が付帯しているので充分と言えます。

三井住友カード(CL)の海外旅行傷害保険は利用付帯となっており、出国前に「搭乗する公共交通乗用具」、「宿泊を伴う募集型企画旅行」、出国後に「搭乗する公共交通乗用具」の料金を支払った場合に保険適用となります。

| 保険の種類 | 保険内容 | 保険金額 |

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 50万円 | |

| 疾病治療費用 | 50万円 | |

| 賠償責任 | 2,000万円 | |

| 携行品損害※1 | 15万円 | |

| 救援者費用等 | 100万円 |

※1:自己負担額3,000円

選べる無料保険の内容

三井住友カードは旅行傷害保険を選べる無料保険へ切り替えることができます。

※カード入会後の手続きになります。

\最短10秒で発行※/

公式サイト新規入会&条件達成で最大25,600円相当プレゼント!対象コンビニ・マクドナルドなどで7%ポイント還元!(※1)完全カードレスの三井住友カード(CL)

7%ポイント還元(※1)対象が大幅に増加!(セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・かっぱ寿司など)

※即時発行ができない場合があります。

※キャンペーン期間:2026年1月7日~2026年3月1日 一部キャンペーンはエントリーが必要

①新規入会&スマホのタッチ決済1回で5,000円分のVポイントPayギフトプレゼント

②新規入会&スマホのタッチ決済利用額の20%(最大4,000円分)のVポイントPayギフトプレゼント

③SBI証券口座開設&クレカ積立などで最大16,600円相当のVポイントプレゼント

※1 ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(CL)の基本情報

三井住友カード(CL)はカードがないクレジットカード

驚異の最短10秒発行!海外旅行傷害保険が最高2,000万円(利用付帯)が付いてくるスマートなクレジットカードです。

※即時発行ができない場合があります。

| 年会費 | 永年無料 |

| 発行スピード | 最短10秒でカード番号発行 ※即時発行ができない場合があります。 |

| 国際ブランド | |

| 申込み資格 | 満18歳以上(高校生除く) |

| ポイント還元率 | 0.5%~7%(※1) 200円(税込)=1ポイント(月額累計から換算) |

| ポイント名称 | Vポイント |

| 追加カード | 家族カード永年無料 ETCカード初年度無料 翌年度550円(税込)※年1回以上の利用で翌年度も無料 |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) |

| スマホ決済 | Apple Pay(iD・Visaのタッチ決済、Mastercard®タッチ決済) Google Pay(iD・Visaのタッチ決済) Samsung Pay(Visaのタッチ決済) |

| 電子マネー | iD(専用) PiTaPa WAON |

| タッチ決済 | Visaタッチ決済 Mastercard®タッチ決済 |

| 利用可能枠 | 総利用枠~100万円 カードショッピング利用枠~100万円 リボ払い・分割払い利用枠- キャッシング利用枠- |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 毎月15日締め、翌月10日/月末締め、翌月26日(金融機関が休業日の場合は翌営業日) |

※1:ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カードのスタンダード!三井住友カード

三井住友カードのベーシックなカードが三井住友カードです。

パルテノン神殿が描かれていたカードデザインから刷新し、三井住友カードのカラーであるグリーンデザインとシルバーデザインの2色展開となっています。

カードデザインが刷新したことで、カードの表側にはカード番号はなく表側には名前のみ記載されています。

カード情報や有効期限、セキュリティコードなどはすべて裏側に集約され、セキュリティ面がアップしています!

特に国際ブランドをVisaを選ぶと、カード番号が4行4列の記載となった「Visaクイックリード」が採用されており、インターネットショッピングなどカード番号を入力するときに読みやすくなっています。

三井住友カードは、インターネットから申込みで初年度年会費無料で次年度以降は1,375円(税込)になりますが、三井住友カードには年会費割引特典あり条件次第では次年度以降も年会費無料で維持することができます。

年会費を抑えることができる上に、海外旅行傷害保険が最高2,000万円(利用付帯)、ショッピング補償が年間100万円付帯しているので、しっかりした保険が必要な方にも三井住友カードは魅力的です。

三井住友カードは、対象コンビニとマクドナルドでの支払いを、スマホでタッチ決済すると7.0ポイント還元となります。(※1)

コンビニなどは年齢問わず利用しやすいので、ポイントをしっかりと貯めていくことができます。

公式サイト対象のコンビニ・飲食店で7.0%ポイント還元(※1)!一番ベーシックな三井住友カード

※1 ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カードの審査

三井住友カードの審査申込み基準は「満18歳以上の方(高校生は除く)」となっています。

三井住友カードには収入についての記載がないため、学生、主婦、パート、アルバイト、年金受給者の方も申込みOKのクレジットカードです。

三井住友カードは、最短翌営業日にカード発行となるため、発行後に設定を完了すればすぐに利用することができます。

実際のプラスチックカードが手元に届くのは約1週間ぐらいとなっているため、急いでいる方にもおすすめのクレジットカードです。

三井住友カードの年会費

三井住友カードはインターネットから申込みすることで初年度年会費無料にすることができ、次年度以降は1,375円(税込)となっています。

年会費が必要になりますが、年会費割引特典があるため、条件次第では年会費無料で維持することができます。

三井住友カードは条件次第では年会費無料で維持することができます。

また、WEB明細利用は他の割引と併用して利用することができるため、前年度利用金額が100万円以上300万円未満であれば、次年度の年会費は137円(税込)となります。

確実に年会費無料にするには、マイ・ペイすリボを申込みし、前年1回以上のリボ払い手数料の支払いをすることで無料にすることができますが、リボ払い手数料を最小限に抑える必要があるため、少し計算してリボ払いの手数料が付くようにする必要があります。

| 条件 | 割引金額 | 割引後の年会費 | |

| WEB明細利用(年6回以上の請求あり) | -550円(税込) | 825円(税込) | |

| マイ・ペイすリボ&前年1回以上の手数料支払い | -1,375円(税込) | 無料 | |

| 前年度利用金額 | 100万円以上300万円未満 | -687円(税込) | 687円(税込) |

| 300万円以上 | -1,375円(税込) | 無料 | |

| WEB明細 | マイ・ペイすリボ | -1,375円(税込) | 無料 |

| 前年度利用金額100万以上300万円未満 | -1,238円(税込) | 137円(税込) | |

| 前年度利用金額300万円以上 | -1,375円(税込) | 無料 | |

三井住友カードの付帯保険

三井住友カードは、海外旅行傷害保険が最高2,000万円、ショッピング補償が年間100万円も付帯しています。

海外旅行傷害保険は利用付帯となっていますが、三井住友カードで支払いするだけで最高2,000万円の補償がついてくると考えると問題ありません。

さらに、ショッピング補償としてお買物安心保険が年間100万円付帯しており、海外旅行中もしくは国内で三井住友カードを利用してリボ・分割(3回以上)払いで購入した商品が偶然の事故によって損害を受けた際に、自己負担額3,000円は必要になりますが最高100万円補償してくれます。

一部対象外の商品はありますが、三井住友カードで購入した日から200日以内であれば補償対象となります。

一般的なショッピング補償は、購入日から90日以内がほとんどですが、三井住友カードは200日以内とかなり長い方となっており、しっかりした補償内容となります。

三井住友カードの海外旅行傷害保険は利用付帯となっており、出国前に「搭乗する公共交通乗用具」、「宿泊を伴う募集型企画旅行」、出国後に「搭乗する公共交通乗用具」の料金を支払った場合に保険適用となります。

| 保険の種類 | 保険内容 | 保険金額 |

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 50万円 | |

| 疾病治療費用 | 50万円 | |

| 賠償責任 | 2,000万円 | |

| 携行品損害※1 | 15万円 | |

| 救援者費用等 | 100万円 |

※1:自己負担額3,000円

選べる無料保険の内容

三井住友カードは旅行傷害保険を選べる無料保険へ切り替えることができます。

※カード入会後の手続きになります。

| 年会費 | 初年度無料 通常1,375円(税込) 年会費割引特典あり 家族カード:1人目初年度無料 通常440円(税込) 家族カードを年3回以上利用で次年度無料 ETCカード:無料(前年に1回も利用がない場合は550円(税込)) |

| 発行スピード | 最短翌営業日 |

| 国際ブランド | |

| 審査申込み資格 | 満18歳以上の方(高校生は除く) |

| ポイント還元率 | 0.5%~7.0%(※1) |

| ポイント名称 | Vポイント |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) お買物安心保険 年間100万円(海外と国内支払い方法に条件あり) 選べる無料保険 |

| Apple Pay | 対応(iD、Visaのタッチ決済、Mastercard®タッチ決済) |

| Google Pay | 対応(iD、Visaのタッチ決済) |

| 電子マネー | iD |

| タッチ決済 | Visaのタッチ決済、Mastercard®タッチ決済 |

三井住友カード ゴールド(NL)

三井住友カード ゴールド(NL)は、なんと最短10秒後からクレジットカードを利用可能なゴールドカードです。※即時発行ができない場合があります。

通常、ゴールドカードとなると審査が厳しくなるため審査時間が必要になる場合もあり、すぐに審査結果が出ないことが多い中、三井住友カード ゴールド(NL)であれば最短10秒となっています!※即時発行ができない場合があります。

しかも、Apple Pay、Google Payの設定が完了すればいろんなお店で利用することもできちゃいます。

三井住友カード ゴールド(NL)のNLはNumber Lessの頭文字で、Number Less=ナンバーレスとなり券面にカード番号が記載されていません!

三井住友カードのセキュリティは、もともと高いことで有名ですが三井住友カード ゴールド(NL)によりさらに堅城鉄壁なクレジットカードになったと言えます。

セキュリティがアップした上に、なんとセブン-イレブン・ローソンや、マクドナルドなどの飲食店でスマホタッチ決済を利用すると驚異のポイント還元率7%となります!(※1)

もちろん、ゴールドカードらしく国内・海外旅行傷害保険が最高2,000万円(利用付帯)、国内主要空港ラウンジが無料、ショッピング補償が年間300万円までが付帯しています。

しっかりポイントを貯めることができ、付帯サービスも充実していながら、年間利用金額が100万円を1回でも達成すれば翌年以降の年会費が永年無料となります!

月々約83,333円と、そこまで難しい条件ではないので、ほとんどの方がクリアできる年会費優遇です!

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

\最短10秒で発行※/

公式サイト新規入会&条件達成で最大27,600円相当プレゼント!対象コンビニやマクドナルドなどで7%ポイント還元(※1)の三井住友カード ゴールド(NL)

7%ポイント還元(※1)対象が大幅に増加!(セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・かっぱ寿司など)

※即時発行ができない場合があります。

※キャンペーン期間:2026/1/7~2026/3/1 一部キャンペーンはエントリーが必要

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②新規入会&スマホのタッチ決済利用額の20%(最大4,000円分)プレゼント(VポイントPayギフトのプレゼント)

③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

※1 ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)の審査

三井住友カード ゴールド(NL)の審査申込み基準は「原則として、満18歳以上(高校生を除く)で、ご本人に安定継続収入のある方※ゴールド独自の審査基準により発行させていただきます。」となっています。

三井住友カード ゴールド(NL)は本人に安定継続収入がある方となっているため、学生や専業主婦の方は申込むことができません。

実際の申込み画面でも、職業を選ぶ欄には「会社員・会社役員の方、公務員の方、医師・弁護士・公認会計士・司法書士・税理士・一級建築士・大学教授の方、自営業・自由業の方(不動産収入のある方を含む)、年金受給されている方」の中から選ぶことになっています。

そのため、パート・アルバイトの方も残念ながら申込むことができません。

会社員の方であれば、もちろん申込むことが可能で、最短10秒で審査が完了後、電話認証が完了すればすぐに利用することが可能になります!※即時発行ができない場合があります。

三井住友カードの公式アプリ「Vpass」をダウンロードし登録することで、すぐにカード番号を確認することができる上に、Apple Pay、Google Payを設定することで街中のお店でも利用することができますよ!

学生、専業主婦・主夫、パート、アルバイトの方であれば三井住友カード(NL)であれば申込むことができますよ!

三井住友カード ゴールド(NL)の年会費

三井住友カード ゴールド(NL)の年会費は5,500円(税込)とゴールドカードとしては一般的な年会費となっていますが、なんと年会費永年無料にする方法があります!

三井住友カード ゴールド(NL)は年間100万円以上を1度でも達成すれば、翌年以降の年会費が永年無料にすることができます。

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

年会費優遇は、毎年条件の達成チェックが行われますが、三井住友カード ゴールド(NL)は、たった1回だけ達成すればいいので、初年度は少しだけ頑張ればクリアすることができ、翌年以降は年間利用金額を気にすることなくゴールドカードを利用することができます。

なお、年間100万円は月に約83,333円となるため、公共料金や携帯料金など毎月支払う必要があるものを切り替えることで、クリアすることができますよ。

年間100万円利用で10,000ポイントプレゼント

三井住友カード ゴールド(NL)は1度でも年間利用金額が100万円を達成できれば、年会費永年無料になるため1度は頑張って年間100万円を達成したいところですが、翌年以降も年間100万円以上利用すると継続特典としてポイントを貰うことができます!

毎年、三井住友カード ゴールド(NL)を年間100万円利用すると10,000ポイントも貰うことができちゃいます!

年間100万円を利用すると通常ポイントだけで5,000ポイントが付与されるため、年間100万円以上で15,000ポイントは貯めることができ、還元率が1.5%となります。

もちろん、三井住友カード ゴールド(NL)なので、対象コンビニ・マクドナルドではスマホのタッチ決済で+6.5%ポイント還元なので実際はより多く貯まる方がほとんどです!

三井住友カード ゴールド(NL)の付帯保険

三井住友カード ゴールド(NL)は、たった1回だけ年間利用金額が100万円以上であれば、年会費永年無料にすることができるゴールドカードにも関わらず、国内・海外旅行傷害保険が最高2,000万円、ショッピング補償が年間300万円も付帯しています。

国内・海外旅行傷害保険は利用付帯となっていますが、三井住友カード ゴールド(NL)で支払いするだけで最高2,000万円の補償がついてくると考えると問題ありません。また、年間100万円利用で年会費永年無料、10,000ポイントプレゼントなので大きな決済ほど利用したいところです。

さらに、ショッピング補償としてお買物安心保険が年間300万円付帯しており、海外・国内で三井住友カード ゴールド(NL)で購入した商品が偶然の事故によって損害を受けた際に、自己負担額3,000円は必要になりますが最高300万円補償してくれます。

一部対象外の商品はありますが、三井住友カードで購入した日から200日以内であれば補償対象となります。

一般的なショッピング補償は、購入日から90日以内がほとんどですが、三井住友カードは200日以内とかなり長い方となっており、しっかりした補償内容となります。

三井住友カード ゴールド(NL)の海外旅行傷害保険は利用付帯となっており、出国前に「搭乗する公共交通乗用具」、「宿泊を伴う募集型企画旅行」、出国後に「搭乗する公共交通乗用具」の料金を支払った場合に保険適用となります。

国内旅行傷害保険も同じく利用付帯となっており、「搭乗する公共交通乗用具」、「宿泊する宿泊施設」、「宿泊を伴う募集型企画旅行」の料金を支払った場合に保険適用となります。

| 保険の種類 | 保険内容 | 保険金額 |

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 100万円 | |

| 疾病治療費用 | 100万円 | |

| 賠償責任 | 2,500万円 | |

| 携行品損害※1 | 20万円 | |

| 救援者費用等 | 150万円 | |

| 国内旅行傷害保険(利用付帯) | 傷害死亡・後遺障害 | 最高2,000万円 |

※1:自己負担額3,000円

選べる無料保険の内容

三井住友カード ゴールド(NL)は旅行傷害保険を選べる無料保険へ切り替えることができます。

※カード入会後の手続きになります。

| 無料保険のプラン | 保険内容 | 保険金額 |

| スマホ安心プラン(※1)(※2) | 画面割れにより修理した場合(免責1万円) | 3万円 |

| 弁護士安心プラン | 障害後後遺障害等級第1~7級限定補償 | 5万円 |

| 弁護士費用等 | 5万円 | |

| 法律相談費用 | 10万円 | |

| ゴルフ安心プラン | ゴルファー賠償責任補償 | 20万円 |

| ゴルフ用品補償 | 3万円 | |

| 日常生活プラン | 個人賠償責任危険補償 | 20万円 |

| 傷害後遺障害等級第1~7級限定補償 | 5万円 | |

| ケガ安心プラン | 傷害入院補償(※3) | 日額1,000円 |

| 傷害入院一時金補償(※4) | 1万円 | |

| 持ち物安心プラン | 携行品損害補償(免責3,000円) | 3万円 |

| 傷害後遺障害等級第1~7級限定補償 | 5万円 |

※1 初年度契約においては、保険責任期間(補償期間)の開始日からその日を含めて30日以内に発生した損害は補償の対象となりません。

※2 修理不能により、有償交換または再購入する場合の費用も対象となります。

※3 交通事故限定、支払限度日数:60日、免責0日

※4 交通事故限定、免責0日

\最短10秒で発行※/

公式サイト新規入会&条件達成で最大27,600円相当プレゼント!対象コンビニやマクドナルドなどで7%ポイント還元(※1)の三井住友カード ゴールド(NL)

7%ポイント還元(※1)対象が大幅に増加!(セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・かっぱ寿司など)

※即時発行ができない場合があります。

※キャンペーン期間:2026/1/7~2026/3/1 一部キャンペーンはエントリーが必要

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②新規入会&スマホのタッチ決済利用額の20%(最大4,000円分)プレゼント(VポイントPayギフトのプレゼント)

③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

※1 ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

国内主要空港ラウンジとハワイの空港ラウンジを無料で利用できる

三井住友カード ゴールド(NL)はゴールドカードなので、空港にあるラウンジを無料で利用することが可能です。

三井住友カード ゴールド(NL)は国内主要空港ラウンジだけではなく、ハワイのホノルルにあるダニエル・K・イノウエ国際空港のラウンジも無料で利用することができます。

飛行機に乗るために早めに空港に着きすぎて時間を持て余すこともありますが、搭乗口前のソファは慌ただしくて落ち着かないけど、空港の中にあるラウンジであれば無料のソフトドリンクを飲みながら搭乗時間までゆっくりと過ごすことができます。

ラウンジによっては、アルコールも無料で頂けるラウンジもあるので、飛行機に乗る前から楽しむことができますよ!

利用するときは、空港ラウンジの受付で三井住友カード ゴールド(NL)と搭乗券を提示するだけです。

普段からスマホ決済しかしてない方はラウンジ利用時はプラスチックカードが必要となるので、忘れずに持っていくようにしてください。

三井住友カード ゴールド(NL)の基本情報

三井住友カード ゴールド(NL)は券面にカード番号の記載がない安全なクレジットカード

驚異の最短10秒発行!国内・海外旅行傷害保険が最高2,000万円(利用付帯)が付いてくる話題のクレジットカードです。

※即時発行ができない場合があります。

| 年会費 | 5,500円(税込) ※年間100万円利用で翌年以降ずっと年会費無料(※1) |

| 発行スピード | 最短10秒でカード番号発行 ※即時発行ができない場合があります。 |

| 国際ブランド | |

| 申込み資格 | 満18歳以上で、ご本人に安定継続収入のある方(高校生を除く) ※ゴールド独自の審査基準により発行 |

| ポイント還元率 | 0.5%~7%(※2) 200円(税込)=1ポイント(月額累計から換算) |

| ポイント名称 | Vポイント |

| 追加カード | 家族カード無料 ETCカード初年度無料 翌年度550円(税込)※年1回以上の利用で翌年度も無料 |

| 付帯保険 | 国内旅行傷害保険 最高2,000万円(利用付帯) 海外旅行傷害保険 最高2,000万円(利用付帯) ショッピング補償 年間300万円 ※2022年4月14日からは、お客さまのニーズに合った保険を選択できるカード付帯保険「選べる無料保険」を開始しています。 ※保険プランの選択は入会後の手続きになります |

| スマホ決済 | Apple Pay(iD・Visaタッチ決済・Mastercard®タッチ決済) Google Pay(iD・Visaタッチ決済) Samsung Pay(Visaタッチ決済) Visaのタッチ決済、Mastercard®タッチ決済 |

| 電子マネー | iD(専用) PiTaPa WAON |

| タッチ決済 | Visaのタッチ決済、Mastercard®タッチ決済 |

| 利用可能枠 | 総利用枠~200万円 カードショッピング利用枠~200万円 リボ払い・分割払い利用枠- キャッシング利用枠- |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 毎月15日締め、翌月10日/月末締め、翌月26日(金融機関が休業日の場合は翌営業日) |

※1:年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2:ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ゴールドカードが初年度年会費無料!三井住友カード ゴールド

三井住友カード ゴールドの年会費は11,000円(税込)と一般カードと比べると高くなっていますが、なんとインターネットから申込むと初年度年会費無料で利用することができます。

年会費が高い分、ゴールドカードらしくしっかりとした付帯サービスとなっており、国内・海外旅行傷害保険が最高5,000万円(利用付帯)が付帯で家族特約も付帯しているので、家族カードを持てない小さなお子さんがいるファミリーにもおすすめのクレジットカードとなっています。

国内・海外旅行の予定がない方であれば、選べる無料保険に切替えることもできるので、自分のライフスタイルや状況に合わせて年単位とはなりますが付帯保険を切り替えることができます。

また、ショッピング補償も年間300万円が付帯しており、支払い方法問わず国内外で三井住友カード ゴールドで買い物したものを補償してくれるので、安心して買い物することができちゃいます。

ゴールドカードらしく、国内主要空港ラウンジとハワイの空港ラウンジを無料で利用することができます。

三井住友カード ゴールドは家族カードが1人目は無料で持つことができるので、本会員と家族会員の2名で年会費が11,000円(税込)となり、1人当たりの金額5,500円(税込)と破格の年会費になります。

また、三井住友カード ゴールドのすごいところは、年会費割引特典があり条件をクリアできれば年会費を4,400円(税込)まで下がることができ、会員2名だと1人当たり2,200円(税込)のゴールドカードとなります。

三井住友カード ゴールドであれば、対象コンビニ・マクドナルドなどで7.0%ポイント還元率(※1)となります。

ゴールドカードでありながらしっかりとポイントを貯めることができますよ!

※1 ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールドの審査

三井住友カード ゴールドの審査申込み基準は「原則として、満30歳以上で、ご本人に安定継続収入のある方※ゴールド独自の審査基準により発行させていただきます。」となっています。

三井住友カードの同じゴールドカードである三井住友カード ゴールド(NL)は満20歳以上から持てるのにも関わらず、三井住友カード ゴールドは満30歳以上とハードルがアップしています。

三井住友カード ゴールドの年会費

三井住友カード ゴールドの年会費は、11,000円(税込)となっています。

さらに、家族カード1名分が年会費永年無料で三井住友カード ゴールドを持つことができるので、年会費のコストは2名分として考えると、一般的なゴールドカードかわりなく高いことはありません。

嬉しいことに三井住友カード ゴールドには年会費割引特典があるため、条件次第では年会費を4,400円(税込)まで抑えることができ、コスパ高のゴールドカードになります。

三井住友カード ゴールドの付帯保険

三井住友カード ゴールドは、条件次第では年会費を4,400円(税込)に抑えることができるゴールドカードにも関わらず、国内・海外旅行傷害保険が最高5,000万円、ショッピング補償が年間300万円も付帯しています。

国内・海外旅行傷害保険は利用付帯となっていますが、三井住友カード ゴールドで支払いするだけで最高5,000万円の補償がついてくると考えると問題ありません。また、年間利用金額によって年会費に大きく影響してくるためクレジットカード払いできるところはすべて三井住友カード ゴールドがおすすめです。

特に、海外旅行傷害保険で一番利用される傷害・疾病治療費用が300万円となっているため、もし海外旅行中にケガや病気などで入院することになっても、ある程度はカバーすることができます。

また、家族特約が付帯しているため、本会員と生計を共にする19歳未満の同居の親族もしくは別居の未婚の子に何かあったときも補償対象となります。

さらに、ショッピング補償としてお買物安心保険が年間300万円付帯しており、海外・国内で三井住友カード ゴールドで購入した商品が偶然の事故によって損害を受けた際に、自己負担額3,000円は必要になりますが最高300万円補償してくれます。

一部対象外の商品はありますが、三井住友カードで購入した日から200日以内であれば補償対象となります。

一般的なショッピング補償は、購入日から90日以内がほとんどですが、三井住友カードは200日以内とかなり長い方となっており、しっかりした補償内容となります。

三井住友カード ゴールドの海外旅行傷害保険は利用付帯となっており、出国前に「搭乗する公共交通乗用具」、「宿泊を伴う募集型企画旅行」、出国後に「搭乗する公共交通乗用具」の料金を支払った場合に保険適用となります。

国内旅行傷害保険も同じく利用付帯となっており、「搭乗する公共交通乗用具」、「宿泊する宿泊施設」、「宿泊を伴う募集型企画旅行」の料金を支払った場合に保険適用となります。

| 保険の種類 | 保険内容 | 保険金額 | |

| 本会員・家族会員 | 家族特約 | ||

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害 | 最高5,000万円 | 最高1,000万円 |

| 傷害治療費用 | 300万円 | 200万円 | |

| 疾病治療費用 | 300万円 | 200万円 | |

| 賠償責任 | 5,000万円 | 2,000万円 | |

| 携行品損害※1 | 50万円 | 50万円 | |

| 救援者費用等 | 500万円 | 200万円 | |

| 国内旅行傷害保険(利用付帯) | 傷害死亡・後遺障害 | 最高5,000万円 | - |

| 入院保険 | 日額5,000円 | - | |

| 通院保険 | 日額2,000円 | - | |

※1:自己負担額3,000円

選べる無料保険の内容

三井住友カード ゴールドは、旅行傷害保険を選べる無料保険へ切り替えることができます。

※カード入会後の手続きになります。

国内主要空港ラウンジとハワイの空港ラウンジを無料で利用できる

三井住友カード ゴールドはゴールドカードなので、空港にあるラウンジを無料で利用することが可能です。

三井住友カード ゴールドは国内主要空港ラウンジだけではなく、ハワイのホノルルにあるダニエル・K・イノウエ国際空港のラウンジも無料で利用することができます。

飛行機に乗るために早めに空港に着きすぎて時間を持て余すこともありますが、搭乗口前のソファは慌ただしくて落ち着かないけど、空港の中にあるラウンジであれば無料のソフトドリンクを飲みながら搭乗時間までゆっくりと過ごすことができます。

ラウンジによっては、アルコールも無料で頂けるラウンジもあるので、飛行機に乗る前から楽しむことができますよ!

利用するときは、空港ラウンジの受付で三井住友カード ゴールドと搭乗券を提示するだけです。

ドクターコール24で24時間365日相談可能

三井住友カード ゴールドにはドクターコール24というサービスが付帯しており、電話で24時間365日、医師・保健師・看護師などの専門スタッフに日常生活の中の医療・ストレス・健康の不安などを無料で相談することができます。

ドクターコール24では、健康相談までとなっており診察はできませんが、病院に相談するほどのことではない健康の悩みや気になることを相談することができます。

例えば、最近頭痛がひどい、赤ちゃんがミルクを飲んだあとによく吐く、病院から薬をもらったけど、なにか気をつけることはある?などを、専門スタッフに相談することができます。

ドクターコール24に相談するだけで安心することができたりしますよ。

電話する際はカード番号が必要になるため手元に三井住友カード ゴールドを用意してから電話してください。

| 年会費 | 11,000円(税込) ※オンライン入会のみ初年度年会費無料 家族カード:1人目無料 2人目以降1,100円(税込) ETCカード:無料(前年に1回も利用がない場合は550円(税込)) |

| 発行スピード | 最短翌営業日 |

| 国際ブランド | |

| 審査申込み資格 | 原則として、満30歳以上で、ご本人に安定継続収入のある方 ゴールド独自の審査基準により発行させていただきます。 |

| ポイント還元率 | 0.5%~7.0%(※1) |

| ポイント名称 | Vポイント |

| 付帯保険 | 海外旅行傷害保険 最高5,000万円(利用付帯) 国内旅行傷害保険 最高5,000万円(利用付帯) お買物安心保険 年間300万円 選べる無料保険 |

| Apple Pay | 対応(iD、Visaのタッチ決済、Mastercard®タッチ決済) |

| Google Pay | 対応(iD、Visaのタッチ決済) |

| 電子マネー | iD |

| タッチ決済 | Visaのタッチ決済、Mastercard®タッチ決済 |

いつでもどこでも1%さらに特約店で最大10%三井住友カード プラチナプリファード

三井住友カード プラチナプリファードは、ポイント特化型のプラチナカードとして誕生しました。

三井住友カード プラチナプリファードは、プラチナカードでありながらポイントをザクザク貯めることができるクレジットカードで、いつでもどこで利用しても利用金額100円(税込)につき1ポイントと基本の還元率が1%となります!

通常、ポイント特化型となるクレジットカードには若年層に向けて発行することが多い中、三井住友カードはプラチナカードでポイントをしっかり貯めることができます。

さらに三井住友カード プラチナプリファードは新規入会&3ヶ月後末までに40万円(税込)以上の利用でプラス4,000ポイントがプレゼントされます。もちろん、通常ポイントの40,000ポイントもあるので、40万円(税込)以上の利用で少なくても44,000ポイントをゲットすることができます。

1ポイント=1円相当の価値があるため、44,000円相当となり年会費を軽くペイできる内容となっているので、大きな買い物を控えている方も、かなりおすすめのクレジットカードとなっています。

さらに、継続特典もあり毎年前年100万円の利用ごとに10,000ポイントプレゼントで最大40,000ポイントを貰うことができちゃいます。

三井住友カード プリファードだけの特徴的な特典として、プリファードストア=特約店があり通常ポイントとは別に+1~9%のポイントが付与されるため、還元率が最大10%となります。

プリファードストアには、対象コンビニやマクドナルドなどもあり、+6%となっているため三井住友カード プラチナプリファードでも7%のポイント還元率(※)となります!

※特約店ごとにポイント付与条件がございます。特約店でカードをご利用いただく前に、三井住友カードホームページで付与条件を必ずご確認ください。

※ ポイント還元の注意点

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

・通常のポイント分を含んだ還元率です。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

もちろん、プラチナカードとしての付帯サービスとして、国内主要空港ラウンジが無料、国内・海外旅行傷害保険が最高5,000万円(利用付帯)、ショッピング補償が年間500万円が付帯しています。

海外旅行中に買い物を楽しむ方もいますが、外貨ショッピング利用すると通常ポイントに+2%となっており、海外での利用で3%とポイント特化型と銘打っているだけあり、ポイントがザクザクです。

また、Visaのプラチナカードとなるため、24時間365日対応のVisaのコンシェルジュサービス(VPCC)を利用することができます。

公式サイト新規入会&条件達成で最大73,600円相当プレゼント!ポイント還元特化の三井住友カード プラチナプリファード

キャンペーン期間:2026年1月7日~2026年3月1日 一部キャンペーンはエントリーが必要

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②新規入会&スマホのタッチ決済利用額の20%(最大10,000円分)のVポイントPayギフトプレゼント

③SBI証券口座開設&クレカ積立などで最大16,600円相当のVポイントプレゼント

④利用特典で最大40,000円相当のVポイントプレゼント

三井住友カード プラチナプリファードの審査

三井住友カード プラチナプリファードの審査申込み基準は「原則として、満20歳以上で、ご本人に安定継続収入のある方※三井住友カード プラチナプリファード独自の審査基準により発行させていただきます。」となっています。

三井住友カード プラチナプリファードは嬉しいことに満20歳以上から申込むことができるので、若くして起業してある程度の収入がある方も持つことができるクレジットカードとなっています。

ただし、三井住友カード プラチナプリファード独自の審査基準があるため、若いからと言って諦める必要がないのは嬉しいポイントです。

三井住友カード プラチナプリファードの年会費

三井住友カード プラチナプリファードの年会費は33,000円(税込)となりますが、嬉しいことに家族カードを無料で発行することができます。

しかも、1人目のみだけではなく、家族カードとして申込み対象の家族の人数分を無料で発行することができます。

つまり、本会員と家族1名の2名で一人当たり16,500円(税込)、3名で11,000円(税込)、4名で8,250円(税込)、5名で6,600円(税込)と家族カードを発行すればするほど、1人当たりのコストを抑えることができるので、コスパ最強のプラチナカードとなります。

なお、他の三井住友カードは年会費割引特典がありますが、三井住友カード プラチナプリファードは家族カードが無料と言うこともあり割引特典はありません。

家族カードは「生計を共にする配偶者、満18歳以上のお子さま(高校生を除く)、ご両親」であれば申込みすることができます。

プリファードストアで最大10%

三井住友カード プラチナプリファードの最大の魅力なのが、プリファードストア=特約店での買い物でポイント還元率を最大10%にすることができます!

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

利用しやすいのがコンビニですが、プリファードストアにはセブン-イレブン・ローソンなどや、セイコーマート、デイリーヤマザキ、ポプラなどでも特約店としてのポイントをゲットすることができます。

付与条件はお店によって異なりますが、事前にエントリーなどは不要で、お店で利用するだけで済むので利用しやすくなっています。

ショッピングサイトの場合は、会員専用サイトである「For Platinum Preferred Members」経由して三井住友カード プラチナプリファードで支払いをすることでプリファードストアのポイントをゲットすることができます。

また、支払い方法もカード払い、iD、Apple Pay、Google Pay、Visaのタッチ決済など利用することができます。また、iDはプラチナプリファードに紐づくiD専用カードやプラチナプリファードで登録したApple Pay、Google Payで利用した分が対象となります。

公式サイト新規入会&条件達成で最大73,600円相当プレゼント!ポイント還元特化の三井住友カード プラチナプリファード

キャンペーン期間:2026年1月7日~2026年3月1日 一部キャンペーンはエントリーが必要

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②新規入会&スマホのタッチ決済利用額の20%(最大10,000円分)のVポイントPayギフトプレゼント

③SBI証券口座開設&クレカ積立などで最大16,600円相当のVポイントプレゼント

④利用特典で最大40,000円相当のVポイントプレゼント

Visaのコンシェルジュサービス(VPCC)を利用できる

三井住友カード プラチナプリファードは、国際ブランドがVisaのみとなっており、Mastercardを選ぶことができません。

Visaだけとはなりますが、Visaのプラチナカード会員だけが利用できるVisaプラチナ・コンシェルジュ・センター(VPCC)を利用することができます。

VPCCは24時間365日対応で、Visaが提供する特典やプロモーションの案内、パッケージ旅行、航空券、ホテルなどのサポート、レンタカー、レストラン、ゴルフ場の予約案内を行ってくれます。

VPCCは三井住友カードが行っているコンシェルジュサービスとは別サービスとなるため、三井住友カードが提供しているサービスや特典に関する問い合わせには対応できず、電話の転送もしくはかけなおしが必要になります。

細かいところまでのコンシェルジュサービスは利用できないにしても、年会費33,000円(税込)で利用できるのは魅力的です。

三井住友カード プラチナプリファードの付帯保険

三井住友カード プラチナプリファードは、プラチナカードらしくしっかりした補償となっており、国内・海外旅行傷害保険が最高5,000万円、ショッピング補償が年間500万円も付帯しています。

国内・海外旅行傷害保険は利用付帯となっていますが、三井住友カード プラチナプリファードで支払いするだけで最高5,000万円の補償がついてくると考えると問題ありません。

三井住友カード プラチナプリファードの特約店には宿泊予約サイト、ANAなどがあるので最大10.0%も可能なうえに、しっかりした補償となるため三井住友カード プラチナプリファードでの支払いがおすすめです。

特に、海外旅行傷害保険で一番利用される傷害・疾病治療費用が300万円となっているため、もし海外旅行中にケガや病気などで入院することになっても、ある程度はカバーすることができます。

また、家族特約が付帯しているため、本会員と生計を共にする19歳未満の同居の親族もしくは別居の未婚の子に何かあったときも補償対象となります。

さらに、ショッピング補償としてお買物安心保険が年間500万円付帯しており、海外・国内で三井住友カード プラチナプリファードで購入した商品が偶然の事故によって損害を受けた際に、自己負担額3,000円は必要になりますが最高500万円補償してくれます。

一部対象外の商品はありますが、三井住友カードで購入した日から200日以内であれば補償対象となります。

一般的なショッピング補償は、購入日から90日以内がほとんどですが、三井住友カードは200日以内とかなり長い方となっており、しっかりした補償内容となります。

公式サイト新規入会&条件達成で最大73,600円相当プレゼント!ポイント還元特化の三井住友カード プラチナプリファード

キャンペーン期間:2026年1月7日~2026年3月1日 一部キャンペーンはエントリーが必要

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②新規入会&スマホのタッチ決済利用額の20%(最大10,000円分)のVポイントPayギフトプレゼント

③SBI証券口座開設&クレカ積立などで最大16,600円相当のVポイントプレゼント

④利用特典で最大40,000円相当のVポイントプレゼント

三井住友カード プラチナプリファードの海外旅行傷害保険は利用付帯となっており、出国前に「搭乗する公共交通乗用具」、「宿泊を伴う募集型企画旅行」、出国後に「搭乗する公共交通乗用具」の料金を支払った場合に保険適用となります。

国内旅行傷害保険も同じく利用付帯となっており、「搭乗する公共交通乗用具」、「宿泊する宿泊施設」、「宿泊を伴う募集型企画旅行」の料金を支払った場合に保険適用となります。

| 保険の種類 | 保険内容 | 保険金額 | |

| 本会員・家族会員 | 家族特約 | ||

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害 | 最高5,000万円 | 最高1,000万円 |

| 傷害治療費用 | 300万円 | 200万円 | |

| 疾病治療費用 | 300万円 | 200万円 | |

| 賠償責任 | 5,000万円 | 2,000万円 | |

| 携行品損害※1 | 50万円 | 50万円 | |

| 救援者費用等 | 500万円 | 200万円 | |

| 国内旅行傷害保険(利用付帯) | 傷害死亡・後遺障害 | 最高5,000万円 | - |

| 入院保険 | 日額5,000円 | - | |

| 通院保険 | 日額2,000円 | - | |

※1:自己負担額3,000円

選べる無料保険の内容

三井住友カード プラチナプリファードは旅行傷害保険を選べる無料保険へ切り替えることができます。

※カード入会後の手続きになります。

国内主要空港ラウンジとハワイの空港ラウンジを無料で利用できる

三井住友カード プラチナプリファードは、空港にあるラウンジを無料で利用することが可能です。

三井住友カード プラチナプリファードは国内主要空港ラウンジだけではなく、ハワイのホノルルにあるダニエル・K・イノウエ国際空港のラウンジも無料で利用することができます。

飛行機に乗るために早めに空港に着きすぎて時間を持て余すこともありますが、搭乗口前のソファは慌ただしくて落ち着かないけど、空港の中にあるラウンジであれば無料のソフトドリンクを飲みながら搭乗時間までゆっくりと過ごすことができます。

ラウンジによっては、アルコールも無料で頂けるラウンジもあるので、飛行機に乗る前から楽しむことができますよ!

利用するときは、空港ラウンジの受付で三井住友カード プラチナプリファードと搭乗券を提示するだけです。

公式サイト新規入会&条件達成で最大73,600円相当プレゼント!ポイント還元特化の三井住友カード プラチナプリファード

キャンペーン期間:2026年1月7日~2026年3月1日 一部キャンペーンはエントリーが必要

①新規入会&スマホのタッチ決済1回で7,000円分のVポイントPayギフトプレゼント

②新規入会&スマホのタッチ決済利用額の20%(最大10,000円分)のVポイントPayギフトプレゼント

③SBI証券口座開設&クレカ積立などで最大16,600円相当のVポイントプレゼント

④利用特典で最大40,000円相当のVポイントプレゼント

| 年会費 | 33,000円(税込) 家族カード:永年無料 ETCカード:無料(前年に1回も利用がない場合は550円(税込)) |

| 発行スピード | 最短10秒※即時発行ができない場合があります。 |

| 国際ブランド | |

| 審査申込み資格 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 三井住友カード プラチナプリファード独自の審査基準により発行させていただきます。 |

| ポイント還元率 | 1%~10%※ |

| ポイント名称 | Vポイント |

| 付帯保険 | 海外旅行傷害保険 最高5,000万円(利用付帯) 国内旅行傷害保険 最高5,000万円(利用付帯) お買物安心保険 年間500万円 選べる無料保険 |

| Apple Pay | 対応(iD、Visaのタッチ決済) |

| Google Pay | 対応(iD、Visaのタッチ決済) |

| 電子マネー | iD(専用) PiTaPa WAON Apple Pay Google Pay |

| タッチ決済 | Visaのタッチ決済 |

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

三井住友カード プラチナ

三井住友カード プラチナは、年会費55,000円(税込)とやはり高くなりますが家族カードを無料で発行することができるため、家族カードを発行すればするほど1人当たりのコストを抑えて家族でプラチナカードを持つことができます。

三井住友カードの家族カードは本会員と変わらない付帯保険・サービスとなるため、家族でクレジットカードを探している方にもおすすめの1枚です。

プラチナカードらしく、24時間365日対応のコンシェルジュサービス、国内・海外旅行傷害保険が最高1億円が利用付帯、年に1度特別なプレゼントをもらえたりします。

また、ユニバーサル・スタジオ・ジャパンで人気アトラクションの待ち時間を短縮することができる魔法のチケットであるユニバーサル・エクスプレス・パスを1名につき1日1枚貰うことができます。

事前予約が必要ですが、USJの人気アトラクションの1つジョーズの近くに三井住友カード プラチナ会員専用のラウンジがあり、ソフトドリンク無料サービスを利用したり、ジョーズへの優待搭乗することができちゃいます!

他にも、プラチナグルメクーポンとして対象の一流レストランで2名以上のコース料理で1名分が無料になったり、プラチナカードらしい付帯サービスが充実しています。

公式サイト24時間365日対応プラチナコンシェルジュ!三井住友カード プラチナ

三井住友カード プラチナの審査

三井住友カード プラチナの審査申込み基準は「原則として、満30歳以上で、ご本人に安定継続収入のある方※三井住友カード プラチナ独自の審査基準により発行させていただきます。」となっています。

三井住友カード プラチナは満30歳以上からしか申込みすることができない大人のクレジットカードとなっています。

三井住友カード プラチナプリファードより年会費が高くこともあるため、さらに審査は厳しくなりますが、驚くほどの年収は必要なく今までの利用実績など考慮されたうえで審査は行われています。

三井住友カード プラチナの年会費

三井住友カード プラチナの年会費は55,000円(税込)となっています。

高い年会費ではありますが、家族カードを無料で発行することができるので、本会員1名と家族1名の2名だと1人当たり27,500円(税込)、3名で約18,333円(税込)、4名で13,750円(税込)、5名で11,000円(税込)と家族カードを発行すればするほど1人当たりのコストを抑えたプラチナカードを持つことができます。

家族カードは「生計を共にする配偶者、満18歳以上のお子さま(高校生を除く)、ご両親」であれば申込みすることができます。

公式サイト24時間365日対応プラチナコンシェルジュ!三井住友カード プラチナ

三井住友カード プラチナの付帯保険

三井住友カード プラチナは、国内・海外旅行傷害保険が最高1億円(利用付帯)となっています。

利用付帯とは、旅行代金などの支払いを三井住友カード プラチナで決済した場合、最高1億円の補償対象となります。

特に海外旅行傷害保険で一番利用される傷害・疾病治療費用が500万円となっており、他のクレジットカードでも500万円の保険が付帯したクレジットカードはあまりないため、かなり手厚い保険と言えます。

また、家族特約が付帯しているため、本会員と生計を共にする19歳未満の同居の親族もしくは別居の未婚の子に何かあったときも補償対象となります。

海外・国内旅行は利用付帯で航空便遅延費用が付帯しているため、特に海外で起きやすい飛行機の遅延やスーツケースの紛失が起きた時も、三井住友カード プラチナ会員であれば補償してくれます。

海外・国内旅行の航空便遅延費用とも利用付帯ですが、旅行代金を支払うだけで手厚い安心感を得れるのであれば三井住友カード プラチナで支払いたいところです。

さらに、ショッピング補償としてお買物安心保険が年間500万円付帯しており、海外・国内で三井住友カード プラチナで購入した商品が偶然の事故によって損害を受けた際に、自己負担額3,000円は必要になりますが最高500万円補償してくれます。

一部対象外の商品はありますが、三井住友カードで購入した日から200日以内であれば補償対象となります。

一般的なショッピング補償は、購入日から90日以内がほとんどですが、三井住友カードは200日以内とかなり長い方となっており、しっかりした補償内容となります。

公式サイト24時間365日対応プラチナコンシェルジュ!三井住友カード プラチナ

三井住友カード プラチナの国内・海外旅行傷害保険は利用付帯となっているため、旅行代金などの支払いが一切なくても保険対象となります。

| 保険の種類 | 保険内容 | 保険金額 | |

| 本会員・家族会員 | 家族特約 | ||

| 海外旅行傷害保険(利用付帯) | 傷害死亡・後遺障害 | 最高1億円 | 最高1,000万円 |

| 傷害治療費用 | 500万円 | 500万円 | |

| 疾病治療費用 | 500万円 | 500万円 | |

| 賠償責任 | 1億円 | 1億円 | |

| 携行品損害※1 | 100万円 | 100万円 | |

| 救援者費用等 | 1,000万円 | 1,000万円 | |

| 海外航空便遅延費用(利用付帯) | 乗継遅延費用 | 2万円 | - |

| 受託手荷物遅延費用 | 2万年 | - | |

| 受託手荷物紛失費用 | 4万円 | - | |

| 出航遅延・欠航・搭乗不能費用 | 2万円 | - | |

| 国内旅行傷害保険(利用付帯) | 傷害死亡・後遺障害 | 最高1億円 | - |

| 入院保険 | 日額5,000円 | - | |

| 通院保険 | 日額2,000円 | - | |

| 国内航空便遅延費用(利用付帯) | 乗継遅延費用 | 2万円 | - |

| 受託手荷物遅延費用 | 2万円 | - | |

| 受託手荷物紛失費用 | 4万年 | - | |

| 出航遅延・欠航・搭乗不能費用 | 2万円 | - | |

※1:自己負担額3,000円

選べる無料保険の内容

三井住友カード プラチナは旅行傷害保険を選べる無料保険へ切り替えることができます。

※カード入会後の手続きになります。

24時間365日対応のコンシェルジュサービス

三井住友カード プラチナカードには、24時間365日対応のコンシェルジュサービスが付帯しています。

コンシェルジュサービスは使い始める時は何を依頼していいのかわからなく、利用する方も少ないですが慣れると利便性が高く特に忙しい方にはいろんなことを調べてくれたりします。

例えば、好みや予定・予算に合わせた旅行プランを立ててくれたり、予算に合わせたレストランをピックアップしてくれたりします。

また、代わりに予約まで行ってくれるため、今まで自分で行っていたことをアウトソーシングできるので、自分の時間を確保することができます。

公式サイト24時間365日対応プラチナコンシェルジュ!三井住友カード プラチナ

年に1回のプレゼント!

三井住友カード プラチナは、年に1度「メンバーズセレクション」と呼ばれるプレゼントが貰うことができます。

メンバーズセレクションは、三井住友カード プラチナ会員のために選ばれたサービスがいくつか用意されており、自分が好きなものを選ぶことができます。

- ライフ

厳選された暮らしを彩るアイテムの中から選べる - ホビー

ゴルフなどの商品アイテムを選べる - グルメ

世界・全国からの美味しい逸品を選べる - ヘルス

セカンドオピニオンの手配サービス - トラベル

世界の空港ラウンジを無料で利用できるプライオリティ・パス

特に注目すべきは世界の空港ラウンジを無料で利用できるプライオリティ・パスを選ぶことができるので、海外に行くことが多い方は、プライオリティ・パスがおすすめです。

国内主要空港ラウンジを同伴者1名まで無料

三井住友カード プラチナはプラチナカードなので、空港にあるラウンジを無料で利用することが可能で、さらに同伴者1名まで無料で利用することができます。

しかも、家族会員も空港ラウンジを無料で利用でき、家族会員も同伴者1名まで無料となるため、本会員と家族会員がそれぞれ三井住友カード プラチナを提示すれば合計4名まで無料で利用することができます。

また、三井住友カード プラチナは国内主要空港ラウンジだけではなく、ハワイのホノルルにあるダニエル・K・イノウエ国際空港のラウンジも無料で利用することができます。

飛行機に乗るために早めに空港に着きすぎて時間を持て余すこともありますが、搭乗口前のソファは慌ただしくて落ち着かないけど、空港の中にあるラウンジであれば無料のソフトドリンクを飲みながら搭乗時間までゆっくりと過ごすことができます。

ラウンジによっては、アルコールも無料で頂けるラウンジもあるので、飛行機に乗る前から楽しむことができますよ!

利用するときは、空港ラウンジの受付で三井住友カード プラチナと搭乗券を提示するだけです。

公式サイト24時間365日対応プラチナコンシェルジュ!三井住友カード プラチナ

メンバーズセレクションでプライオリティ・パスが選べる!

三井住友カード プラチナは世界の空港ラウンジを無料で利用できるプライオリティ・パスを利用することが可能です。

年に1度くるプレゼントのメンバーズセレクションでプライオリティ・パスを選ぶことで、世界1,300ヶ所以上の空港ラウンジを無料で利用することができます。

世界の空港ラウンジは、アルコールや軽食など日本国内のラウンジとは比べ物にならない空港ラウンジもあるため、海外によく行く方であればプライオリティ・パスは必須アイテムと言えます。

一流レストラン2名以上利用で1名無料

三井住友カード プラチナには、プラチナグルメクーポンと呼ばれるクーポンがあり、東京・大阪を中心に約180店舗の一流レストランで2名以上のコース料理を利用で1名分が無料になります。

コース料理には30,000円(税サ込)もするようなレストランもありますが、1名分が無料になるので何かお祝いごとの時に今までとは違うレストランで食事することができます。

利用するには会員専用サイトで予約もしくは会員専用デスクに電話での予約となり、同じレストランの利用は半年1回限りとなっています。

街中のラウンジが利用できる

三井住友カード プラチナ会員は、大丸東京店にあるD'sラウンジトーキョーと名古屋市栄地区にある「SMBCパーク栄」のプライベートラウンジを無料で利用することができます。

無料のドリンクサービスがあり、ゆったりしたソファで休憩することができます。

ドクターコール24で24時間365日相談可能

三井住友カード プラチナにはドクターコール24というサービスが付帯しており、電話で24時間365日、医師・保健師・看護師などの専門スタッフに日常生活の中の医療・ストレス・健康の不安などを無料で相談することができます。

ドクターコール24では、健康相談までとなっており診察はできませんが、病院に相談するほどのことではない健康の悩みや気になることを相談することができます。

例えば、最近頭痛がひどい、赤ちゃんがミルクを飲んだあとによく吐く、病院から薬をもらったけど、なにか気をつけることはある?などを、専門スタッフに相談することができます。

ドクターコール24に相談するだけで安心することができたりしますよ。

電話する際は、カード番号が必要になるため手元に三井住友カード プラチナを用意してから電話してください。

公式サイト24時間365日対応プラチナコンシェルジュ!三井住友カード プラチナ

| 年会費 | 55,000円(税込) 家族カード:永年無料 ETCカード:無料 |

| 発行スピード | 最短3営業日 |

| 国際ブランド | |

| 審査申込み資格 | 原則として、満30歳以上で、ご本人に安定継続収入のある方 三井住友カード プラチナ独自の審査基準により発行させていただきます。 |

| ポイント還元率 | 0.5%~7%(※1) |

| ポイント名称 | Vポイント |

| 付帯保険 | 海外旅行傷害保険 最高1億円(利用付帯) 国内旅行傷害保険 最高1億円(利用付帯) 海外航空便遅延費用(利用付帯) 国内航空便遅延費用(利用付帯) お買物安心保険 年間500万円 選べる無料保険 |

| Apple Pay | 対応(iD、Visaのタッチ決済、Mastercard®タッチ決済) |

| Google Pay | 対応(iD、Visaのタッチ決済) |

| 電子マネー | iD(専用) PiTaPa WAON Apple Pay Google Pay |

| タッチ決済 | Visaのタッチ決済、Mastercard®タッチ決済 |

三井住友カードのよくある質問

- 最短でクレジットカードを受け取るには、どうしたらいいですか?

お申し込みからお支払い口座設定までのお手続きをインターネットで完了されますと、最短で翌営業日発行(2営業日発送)となります。

お申し込み内容やカードの種類によっては最短発行できない場合があります。- 三井住友カード プラチナと三井住友カード プラチナプリファードはインビテーションがないと申込みできませんか?

三井住友カード プラチナも三井住友カード プラチナプリファードもインビテーションなしでお申込み頂けます。

- 家族カードの補償内容を教えてください。

家族カードの補償内容は、カードご契約者(本会員)さまのカードと同様となります。

三井住友カードのまとめ

三井住友カードから発行されている7枚の特徴をまとめて紹介しましたが、三井住友カードはカードデザインを刷新してからのサービスの提供が目覚ましく、今一番注目を浴びているクレジットカードとも言えます。

家族ポイント・学生ポイントの他にも、選べる無料保険など時代に沿ったサービスを次々と展開しており、これからの三井住友カードが楽しみでもあります。

セブン-イレブン・ローソンなどや、マクドナルドをよく利用している方であれば、1枚は持っておきたい三井住友カードです。