クレジットカードはお金の支払いをするためのツールですが、年会費が必要なクレジットカードもあります。

でも、支払いツールであればコストをかからないクレジットカードの方が嬉しいですよね!

年会費無料にも関わらず、旅行傷害保険が付帯していたり、高還元率のポイントだったり、ショッピング保険が付帯していたりと年会費無料のクレジットカードでも、さまざまな特徴があります。

付帯サービス目的であれば、ある程度年会費がかかってでも持っておいた方がいいクレジットカードもありますが、サブカードとして欲しい、海外旅行にいくから欲しい、ETCカードが作りたい、とにかくコストを抑えたいなどの様々な要望を満たしてくれるのが年会費無料のクレジットカードです。

毎日の生活コストを抑えてキャッシュレスの流れに乗っちゃいましょう!

このページでわかること

- 年会費無料のクレジットカードの特徴

- 年会費無料のクレジットカードでもポイント還元率が違うことがわかる

- 審査申込みの基準がわかる

- 付帯する保険やサービスがわかる

監修者 | ファイナンシャルプランナー コア・ライフプラニング株式会社 理事 営業教育部 部長 伊藤 理沙 神戸市出身。新卒で大手国内保険会社に入社後、14年勤務し、大型乗合保険代理店に所属を変え、 ファイナンシャルプランナーとしてマネースクールを中心に活躍中。 第1子を出産し、教育資金を考える中、資産運用について深く研究されていて、資産運用、節約節税などを得意とする。個別相談件数は1万件を超え、親しみやすく、知識、経験豊富な頼りがいのある働くママ講師 ▶プロフィールの続きを見る |

年会費無料おすすめクレジットカード20枚の特徴を比較

年会費無料のおすすめクレジットカードの基本スペックや特徴をまとめて比較できます。気になる項目を比較して好みのクレジットカードを見つけてくださいね!

| カード |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |

| カード名 | TGC CARD | 三井住友カード(NL) | 楽天カード | イオンカード(ミニオンズ) | 三井住友カード(CL) | エポスカード | JCB CARDW | dカード | 三菱UFJカード VIASOカード | セブンカード・プラス | リクルートカード | ライフカード | マジカドンペンカード | ACマスターカード | セディナカードJiyu!da! | Orico Card THE POINT | セゾンカードインターナショナル | JMBローソンPontaカード | ファミマTカード | au PAYカード |

| キャンペーン | 新規入会&利用で最大5,000WAOプレゼント | 新規入会&条件達成で最大5,000円相当 ※3 | 5,000ポイント | 新規入会&利用で最大5,000WAONポイントプレゼント | 新規入会&条件達成で最大5,000円相当 ※3 | 2,000ポイント | 新規入会キャンペーンで最大19,000円キャッシュバック | 最大4,000円相当 | 最大10,000円キャッシュバック | 最大5,100ポイント | 最大6,000円相当 | 最大15,000円キャッシュバック | - | - | - | 最大8,000ポイント | - | - | 最大13,500ポイント | 最大5,000ポイント |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 無永年料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 |

| 還元率 | 0.5%~1.0% | 0.5%~7%(※1) | 1.0%~3.5% | 0.5%~1.0% | 0.5%~7%(※1) | 0.5%~1.0% | 1.0%~10.50%(※2) | 1.0%~4.5% | 0.5%~1.5% | 0.5%~10.0% | 1.2%~4.2% | 1.0%~1.5% | 0.5%~5.5% | 0.25%(※4) | 0.5%~1.5% | 1.0%~2.0% | 0.5%~1.5% | 0.5%~2.0% | 0.5%~5.0% | 1.0%~1.5% |

| 国際ブランド | ||||||||||||||||||||

| 旅行保険 | 海外旅行傷害保険 最大2,000万円 | 海外旅行傷害保険 最大2,000万円 | 海外旅行傷害保険 最大2,000万円 | - | 海外旅行傷害保険 最大2,000万円 | 海外旅行傷害保険 最大3,000万円(利用付帯) | 海外旅行傷害保険 最大2,000万円(利用付帯) | 海外旅行傷害保険 最大2,000万円(旅行出発時に29歳以下) 国内旅行傷害保険 最大1,000万円(旅行出発時に29歳以下) | 海外旅行傷害保険 最大2,000万円 | - | 海外旅行傷害保険 最大2,000万円 国内旅行傷害保険 最大1,000万円 | - | - | - | 国内旅行傷害保険 最大1,000万円 | - | - | - | - | 海外旅行傷害保険 最大2,000万円 |

| 公式サイト |

※1 ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 ポイント還元の注意点

・還元率は交換商品により異なります。

※3 キャンペーン期間:2024/11/1~2025/2/2

①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト3,000円分プレゼント

②新規入会&1万円ごとの利用で最大2,000円相当のVポイントプレゼント

※4 毎月ご利用金額から0.25%キャッシュバック。

■ユアマネーでは、アフィリエイトプログラムを利用し、アコム社から委託を受け広告収益を得て運用しております。

最短5分で発行!映画が1,000円で見れる!年会費無料のTGC CARD

TGC CARDのメリット

- 最短5分で審査完了!すぐに使える!

- 海外旅行傷害保険が最高2,000万円付帯

- 東京ガールズコレクションのチケットを先行販売で購入できる

- オシャレなデザイン

- 映画がいつでも1,000円(税込)!

- WAON一体型でオートチャージ可能

- イオンでいつでもポイント2倍

- 毎月20日・30日はお買い物5%OFF

- ショッピングセーフティ保険が年間50万円まで

- 年会費無料

- 家族カードが3枚年会費無料

- ETCカード年会費無料

おすすめポイント

TGC CARD会員だけのTGC限定特典をたくさん利用できるうれしいカード!

- TGCチケット先行販売

TGCのチケットを先行にてご購入いただけます! - TGC会場内専用クロークの利用が可能

手荷物を預けて身軽にイベントを楽しめちゃう! - TGC会場でTGC公式物販が10%OFF!

TGC CARDのメリット(旧:イオンカード(TGCデザイン))

TGC CARDは、東京ガールズコレクションデザインとなっており、イオンカードの中でも一番華やかでかわいいやオシャレが好きな方が持ちたくなるカードデザインになっています。

しかも、かわいいだけじゃないイオンカードで、「特別鑑賞シネマチケット」1,000円(税込)(年間購入可能枚数12枚)で購入することができるので映画好きなら持っておきたいクレジットカードです。さらに、ドリンク(Sサイズ)、ポップコーン(Sサイズ)セット引換券付きシネマチケットを優待価格1,400円(税込)で購入することができます。(年間購入可能枚数18枚)

もちろん、年会費無料のクレジットカードなので映画のためだけに発行してもコストもかかりません!

※注 イオンシネマ特別鑑賞 注意事項

※沖縄・鹿児島・宮崎・山陰・奈良などご利用できない地域がございます。イオン商業施設内の他社映画館は対象外です。

<イオンシネマ特別鑑賞 注意事項>

・イオンシネマ/シアタス以外の映画館および、「割引対象外」表示がある特別興行などではご利用いただけません。

・2023年10月1日(日)までに「特別鑑賞シネマチケット」 1,000円(税込)を12枚以上購入されているカード会員さまは、次回登録日まで同単価のチケットは追加購入いただけません。(例)2月1日に初回登録した場合、翌年2月1日に年間購入枚数の累積がリセットされます。

・対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引き」が適用されますのでご注意ください。

・「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。

・利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

・シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカードセレクト(ミニオンズ)、イオンカード(ミニオンズ)、TGC CARDのクレジット払いに限らせていただきます。

・本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

・転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。

・本特典の内容が変更になる場合や予告なく終了となる場合がございます。

しかも最短5分審査完了で、設定が完了すればすぐに特別鑑賞シネマチケットで1,000円(税込)で映画が観れちゃいます。思い立ったら吉日、すぐに行動に移すだけでお得になります!

TGC CARDは、もちろんイオンマークがついているので、イオンでのポイントアップ、割引もしっかりと受けることができます。

TGC CARDは、イオングループ対象店舗でいつでもポイント2倍・毎月20日・30日は5%OFF・毎月10日はポイント5倍、毎月10日はイオン以外でもポイント2倍、毎月5のつく日はWAONでポイント2倍、オリジン限定で毎月5のつく日はポイント5倍と、ポイントアップに加えて割引まで行われちゃいます。

さらに、TGC CARDはWAON一体型でWAONを利用したい場合は、事前にチャージすることで利用することができ、TGC CARDからクレジットチャージ、もしくはオートチャージが可能です。

新規入会&利用で最大5,000WAONポイント抽選でプレゼント

最短5分で発行

映画がいつでも1,000円でみれる!

TGC CARDの基本情報

| 年会費 | 無料 |

| 発行スピード | 最短5分 |

| 国際ブランド | |

| 申込み資格 | 満18歳以上の方 ※ただし18歳以上の高校生は、卒業年度の1月1日以降であれば申込可能 |

| ポイント還元率 | 0.5%~1.0% 200円=1ポイント(税込・1会計ごとに換算) |

| ポイント名称 | WAON POINT WAONポイント |

| 追加カード | 家族カード年会費無料(3枚まで発行可能) ETCカード年会費無料 |

| 付帯保険 | 海外旅行傷害保険最高2,000万円 ショッピングセーフティ保険が年間50万円まで |

| スマホ決済 | Apple Pay(iD) AEON Pay |

| 電子マネー | WAON(一体型) モバイルWAON イオンiD |

| タッチ決済 | JCBコンタクトレス |

| 利用可能枠 | 総利用枠100万円まで カードショッピング利用枠100万円まで リボ払い・分割払い利用枠0~100万円まで キャッシング利用枠50万円まで |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 10日締め翌月2日払い |

券面にカード番号がない安全なクレジットカード年会費無料 三井住友カード(NL)

三井住友カード(NL)の特徴

- 年会費無料

- 最短10秒で審査完了!すぐに使える!(※2)

- Visa国内初のカードレスクレジットカード

- セブン-イレブン・ローソンや、マクドナルドなどでスマホのタッチ決済なら最大7%ポイント還元!(※1)

- 海外旅行傷害保険が最高2,000万円(利用付帯)

- Vポイントアプリで1ポイント=1円で利用できる

※1 ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

クレジットカードといえば、カード番号です。

カード番号がないと決済できないのが当たり前なんですが、なんと券面にカード番号がない=ナンバーレスのクレジットカードが三井住友カードから発行されています。

ナンバーレス=Number Lessの頭文字から三井住友カード(NL)と呼ばれるクレジットカードとなります。

お店での支払いでカード番号が必要になることは数年に1度あるかないか、ほとんどないに等しいですよね!

カード番号が記載されているがために、カード番号を覚えて不正利用する事件が起こったこともあり、クレジットカードを持ったことがない人には不安で仕方ありません。

三井住友カード(NL)はカードデザインからカード番号がなくなったので、誰が見てもカード番号を盗むことができない上に、本人ですらカード番号を知りたくてもカードを見てもわかりません。

インターネットでの買い物をするときは三井住友カードのアプリである「Vpassアプリ」からカード番号を確認することができるので、Vpassアプリをダウンロードした端末からしか確認することができません。

三井住友カードのセキュリティは、もともと高いことで有名ですが三井住友カード(NL)によりさらに堅城鉄壁なクレジットカードになったと言えます。

セキュリティがアップした上に、なんとセブンーイレブン・ローソンなどと、マクドナルドなどでスマホのタッチ決済なら最大7%ポイント還元になります!(※1)

最大7%ポイント還元対象店

全国の以下の店舗での、店頭での利用が対象となる(※1)

セイコーマート(※2)・セブン-イレブン・ポプラ(※3)・ミニストップ・ローソン(※4)・マクドナルド・モスバーガー(※5)・ケンタッキーフライドチキン・サイゼリヤ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・その他すかいらーくグループ飲食店(※6)・ドトールコーヒーショップ・エクセルシオールカフェ・かっぱ寿司など

※1 商業施設内にある店舗など、一部ポイント加算の対象にならない店舗がございます。ご利用前の事前のエントリーなどは必要ございません。

※2 タイエー、ハマナスクラブ、ハセガワストアも対象です。

※3 生活彩家も対象です。

※4 ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象です。

※5 モスバーガー&カフェも対象です。

※6 ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。その他のすかいらーくグループ飲食店は、当サービスの対象となりません。

※サイゼリヤの対象店舗一覧はこちら

しかも、年会費無料なので、今までクレジットカードを持つのが心配だった方など初めて持つ方にもピッタリのクレジットカードとなります。

さらに、最短10秒で即時発行できて、すぐに買い物で利用できるんですよ!※即時発行ができない場合があります。

\最短10秒で発行/

公式サイト新規入会&条件達成で3,000円分プレゼント!対象コンビニとマクドナルドで最大7%ポイント還元(※1)の三井住友カード(NL)公式サイト

最大7%ポイント還元対象が大幅に増加!(セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・かっぱ寿司など)(※1)

※即時発行ができない場合があります。

※①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト3,000円分プレゼント

②新規入会&1万円ごとの利用で最大2,000円相当のVポイントプレゼント

対象コンビニとマクドナルドなどでスマホのタッチ決済でポイント最大7%還元(※1)

三井住友カード(NL)は、毎日利用しているといっても過言ではないコンビニのセブンイレブン・ローソンなどと、マクドナルドの店頭でスマホのタッチ決済なら最大7%ポイント還元になります!(※1)

最大7%ポイント還元対象店

全国の以下の店舗での、店頭での利用が対象となる(※1)

セイコーマート(※2)・セブン-イレブン・ポプラ(※3)・ミニストップ・ローソン(※4)・マクドナルド・モスバーガー(※5)・ケンタッキーフライドチキン・サイゼリヤ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・その他すかいらーくグループ飲食店(※6)・ドトールコーヒーショップ・エクセルシオールカフェ・かっぱ寿司など

※1 商業施設内にある店舗など、一部ポイント加算の対象にならない店舗がございます。ご利用前の事前のエントリーなどは必要ございません。

※2 タイエー、ハマナスクラブ、ハセガワストアも対象です。

※3 生活彩家も対象です。

※4 ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象です。

※5 モスバーガー&カフェも対象です。

※6 ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。その他のすかいらーくグループ飲食店は、当サービスの対象となりません。

※サイゼリヤの対象店舗一覧はこちら

対象のコンビニや飲食店でスマホのタッチ決済するだけで最大7%還元率となるため、少し離れていてもセブン-イレブン・ローソンなどで買い物するとお得になりますよ。(※1)

三井住友カード(NL)の審査申込み資格

三井住友カード(NL)の審査申込み基準

三井住友カード(NL)の審査申込み基準は「満18歳以上(高校生は除く)」となっており、収入についての記載が一切ありません。

つまり、学生、主婦、パート、アルバイト、年金受給者の方も申込みOKのクレジットカードです。

主婦の方で年収が103万円以下の方は、世帯の年収(家庭の収入の合算金額)を年収欄に記載できます。収入欄には0円と記載しないで世帯の年収を記入してください!また、キャッシング枠を申込むと審査の過程が増えてしまって審査が難しくなります。必要ない場合はキャッシング枠は0円に設定する方がおすすめです。

審査は最短10秒で完了!すぐにVpassアプリでお買い物ができますよ!

※即時発行ができない場合があります。

\最短10秒で発行/

公式サイト新規入会&条件達成で3,000円分プレゼント!対象コンビニとマクドナルドで最大7%ポイント還元(※1)の三井住友カード(NL)公式サイト

最大7%ポイント還元対象が大幅に増加!(セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・かっぱ寿司など)(※1)

※即時発行ができない場合があります。

※①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト3,000円分プレゼント

②新規入会&1万円ごとの利用で最大2,000円相当のVポイントプレゼント

三井住友カード(NL)の基本情報

三井住友カード(NL)は券面にカード番号の記載がない安全なクレジットカード

驚異の最短10秒発行!海外旅行傷害保険が最大2,000万円(利用付帯)が付いてくる話題のクレジットカードです。

※即時発行ができない場合があります。

| 年会費 | 永年無料 |

| 発行スピード | 最短10秒でカード番号発行 ※即時発行ができない場合があります。 |

| 国際ブランド | |

| 申込み資格 | 満18歳以上(高校生除く) |

| ポイント還元率 | 0.5%~7%(※1) 200円(税込)=1ポイント(月額累計から換算) |

| ポイント名称 | Vポイント |

| 追加カード | 家族カード永年無料 ETCカード初年度無料 翌年度550円(税込)※年1回以上の利用で翌年度も無料 |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) |

| スマホ決済 | Apple Pay(iD・Visaのタッチ決済、Mastercard®タッチ決済) Google Pay(iD・Visaのタッチ決済) |

| 電子マネー | iD(専用) PiTaPa WAON Apple Pay Google Pay |

| タッチ決済 | Visaのタッチ決済、Mastercard®タッチ決済 |

| 利用可能枠 | 総利用枠~100万円 カードショッピング利用枠~100万円 リボ払い・分割払い利用枠- キャッシング利用枠- |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 毎月15日締め、翌月10日/月末締め、翌月26日(金融機関が休業日の場合は翌営業日) |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

おすすめ記事 クレジットカードのおすすめを比較

楽天市場での買い物でポイントアップ!年会費無料 楽天カード

楽天カードの特徴

- 年会費無料

- 楽天市場・楽天ブックスでいつでもポイント3倍

- 楽天トラベルで最大ポイント2倍

- 楽天Edyにチャージでプラス0.5%ポイント還元

- 海外旅行傷害保険が最高2,000万円

- カードのデザインが多彩

CMでも有名な楽天カードは、ポイント還元率も高く初めて持つクレジットカードとしておすすめのクレジットカードです。もちろん年会費無料です。

楽天カードは会員数2,000万人を突破し日本一保有者の多いクレジットカードです。

楽天カードは楽天市場などで買い物をしている方には必需品とも言えるクレジットカードで、楽天サービスを利用すればするほど楽天市場でのポイントが倍率がアップするSPUプログラムが採用されており最大15倍になります。

楽天市場で楽天カードで買い物をすると通常の3倍なので、楽天市場で買い物をすればポイントがザクザク貯まるうえに、貯まった楽天ポイントで街中で利用することができます。

楽天はQRコード・バーコード決済である楽天Payが導入されており、貯まった楽天ポイントをそのまま楽天Payで利用することができます。

しかもすごいことに、貯まっている楽天ポイントをSuicaにチャージすることもできちゃいます!

また、楽天カードは年会費無料にもかかわらず海外旅行傷害保険が最高2,000万円が付帯しています。一般的なクレカで旅行傷害保険が付く場合は年会費が有料の場合がほとんどです。

今まで、楽天カードは1名義に対して1つ楽天カードしか発行することができませんでしたが、デュアル発行が可能となったので1名義で国際ブランドを別にすることで1名義で楽天カードを2枚作れるようになりました!

年会費永年無料にもかかわらず

海外旅行傷害保険が最高2,000万円が付帯

楽天ポイントをSuicaにチャージもできる!

こんな方におすすめ!

- 楽天市場をはじめとする楽天サービスの利用が多い方

- かわいい・かっこいいクレジットカードが欲しい方

- 楽天Pay・楽天Edy・Suicaを使っている方

楽天カードの審査申込み資格と詳細

楽天カードの審査申込み基準

楽天カードの審査申請基準は、「18歳未満、高校生、海外在住の方以外」です。主婦・パート・アルバイト・夜の職業や年金受給者の方も申込みできます。

申込みフォームの連絡先は携帯電話番号だけでも大丈夫です。自宅電話番号の欄は空欄にしておきましょう。

また年収の記入はキャッシング枠の申込みを行わない限り収入証明などは必要ありませんので、自己申告の年収を記載しましょう。手取りではなく税込み年収を記載します。

年収103万円未満の主婦やパートの方はクレジットカードの申込み時の年収欄には世帯の収入を記載することができます。

楽天カードの審査

楽天カードは申込み時に印鑑・免許証も不要です。主婦・パート・アルバイト・年金生活者の方も申込みできるクレジットカードです!

楽天市場・楽天ブックでいつでもポイント3倍以上

楽天カードの最大の魅力と言えるのがポイントの還元率です。基本還元率は1.0%で楽天市場での買い物をすると最大15倍となり楽天ポイントがザクザク貯まります。

楽天市場・楽天ブックで楽天カード支払いにするだけでポイントが最低でも3倍になります。

また、旅行の予約が超お得な楽天トラベルでもポイント2倍です。さらに街の楽天カード優待店でもポイント1.5倍以上となっています。

年会費永年無料にもかかわらず

海外旅行傷害保険が最高2,000万円が付帯

楽天ポイントをSuicaにチャージもできる!

楽天カードについて、もう少し詳しく知りたかったら是非楽天カードのメリットがよくわかる!ポイントの貯まり方や審査・キャンペーンを解説をお読みください!

楽天カードの基本情報

楽天カードは、楽天市場で最低でも3倍のポイントが貯まるクレジットカード

カードデザインもリニューアル!海外旅行傷害保険が最大2,000万円が付いてくる日本で一番発行されているクレジットカードです。

| 年会費 | 永年無料 |

| 発行スピード | 1週間程度 |

| 国際ブランド | |

| 申込み資格 | (高校生を除く)18歳以上 |

| ポイント還元率 | 1.0% |

| ポイント名称 | 楽天ポイント |

| 追加カード | 家族カード無料 ETCカード550円(税込) |

| 付帯保険 | 海外旅行傷害保険 最大2,000万円 |

| スマホ決済 | Apple Pay(QUICPay・Visaタッチ決済・Mastercardコンタクトレス) Google Pay(QUICPay) |

| コード・QR決済 | 楽天ペイ(楽天カードからチャージして楽天ペイ払いで1.5%還元) |

| 電子マネー | 楽天Edy(楽天カードからのチャージで0.5%還元) |

| タッチ決済 | Visaタッチ決済 Mastercardコンタクトレス決済 |

| マイル交換 | ANAマイル |

| 利用可能枠 | 総利用枠最高100万円 カードショッピング利用枠100万円まで リボ払い・分割利用枠0~100万円まで キャッシング利用枠90万円まで |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 毎月末日締め、翌月27日払い(金融機関休業日は翌営業日) |

おすすめ記事 楽天ゴールドカードのメリットや審査を詳しく解説

「特別鑑賞シネマチケット」1,000円(税込)(年間購入可能枚数12枚)年会費無料 イオンカード(ミニオンズ)

イオンカード(ミニオンズ)の特徴

- 年会費無料

- 「特別鑑賞シネマチケット」1,000円(税込)(年間購入可能枚数12枚)

- かわいいミニオンズデザイン

- イオンでいつでもポイント2倍

- イオンお客様感謝デー(毎月20日・30日)は5%OFF

- 最短5分で審査完了!すぐに使える!

- USJでの利用はポイント10倍

- ショッピング保険付き

イオンカード(ミニオンズ)は年会費無料のクレジットカードとなります。

家族カードも年会費無料で3枚、ETCカードも年会費無料で発行できるので、ETCカード目的で発行するのもおすすめです。

また、特別鑑賞シネマチケットが土日祝日関係なく、いつでも1,000円で観れます!(年間購入枚数12枚まで)

さらに、ドリンク(Sサイズ)、ポップコーン(Sサイズ)セット引換券付きシネマチケットを優待価格1,400円(税込)で購入できます。(年間購入可能枚数18枚)

主婦層をターゲットとしているクレジットカードなので審査申込みの基準も甘くなっています。

※注 イオンシネマ特別鑑賞 注意事項

※沖縄・鹿児島・宮崎・山陰・奈良などご利用できない地域がございます。イオン商業施設内の他社映画館は対象外です。

<イオンシネマ特別鑑賞 注意事項>

・イオンシネマ/シアタス以外の映画館および、「割引対象外」表示がある特別興行などではご利用いただけません。

・2023年10月1日(日)までに「特別鑑賞シネマチケット」 1,000円(税込)を12枚以上購入されているカード会員さまは、次回登録日まで同単価のチケットは追加購入いただけません。(例)2月1日に初回登録した場合、翌年2月1日に年間購入枚数の累積がリセットされます。

・対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引き」が適用されますのでご注意ください。

・「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。

・利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

・シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカードセレクト(ミニオンズ)、イオンカード(ミニオンズ)、TGC CARDのクレジット払いに限らせていただきます。

・本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

・転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。

・本特典の内容が変更になる場合や予告なく終了となる場合がございます。

イオンカード(ミニオンズ)の審査は最短5分で完了して、アプリを使ってすぐにスマートフォンを利用してお買い物に利用することができますよ!

イオンでの利用でいつでもポイント2倍!さらに毎月20日・30日のお客様感謝デーではイオンでのお買い物が5%OFFになります。

新規入会&利用で最大5,000WAON POINTを抽選でプレゼント!

最短5分で発行!

こんな方におすすめ!

- イオングループの利用が多い(ミニストップもイオングループです)

- 映画が大好きな方

- パート・アルバイトでクレジットカードの審査が心配な方

- すぐにクレジットカードが欲しい方

申込み後、最短5分で利用できる

イオンカード(ミニオンズ)はたった5分で審査が完了し、すぐにカードを利用することができます。

もちろん、申込み5分後に手元にクレジットカードは届きませんが、イオンカード公式アプリである「iAEON」にカード情報が届くためiD決済が可能となります!

毎月20日・30日はイオンお客さま感謝デーで5%OFFで買い物ができるので、買い物前にスマホで申込んでおいて店内を見ていたら、あっという間にカード情報が発行されるので、レジに行く前に設定を完了すれば、申し込んだ日から5%OFFが利用できる上に、WAON POINTも貯めることができます!

審査申込み資格

イオンカード(ミニオンズ)の審査

イオンカード(ミニオンズ・デザイン)の審査申込み基準は「18歳以上で電話連絡可能な方なら、お申込みいただけます(高校生は除きますが、卒業年度の1月1日以降であればお申込みいただけます)。」となっており、収入についての記載が一切ありません。

申込みについては、最低年収や職業について規制もないので専業主婦の方やパート・アルバイト・学生の方も申込みOK!

主婦の方で年収が103万円以下の方は、世帯の年収(家庭の収入の合算金額)を年収欄に記載できます。収入欄には0円と記載しないで世帯の年収を記入してください!また、キャッシング枠を申込むと審査の過程が増えてしまって審査が難しくなります。必要ない場合はキャッシング枠は0円に設定する方がおすすめです。

新規入会&利用で最大5,000WAON POINTを抽選でプレゼント!

最短5分で発行!

イオンカード(ミニオンズ)の基本情報

イオンカード(ミニオンズ)は年会費無料で最短5分で利用可能!

イオンでの割引や映画がいつでも1,000円でみれるクレジットカードです。

| 年会費 | 無料 |

| 発行スピード | 最短5分でカード番号発行 |

| 国際ブランド | |

| 申込み資格 | 満18歳以上の方 ※ただし18歳以上の高校生は、卒業年度の1月1日以降であれば申込可能 |

| ポイント還元率 | 0.5%~1.0% USJでの利用は5.0% 200円=1ポイント(税込・1会計ごとに換算) |

| ポイント名称 | WAON POINT WAONポイント |

| 追加カード | 家族カード年会費無料(3枚まで発行可能) ETCカード年会費無料 WAONカードプラス |

| 付帯保険 | ショッピングセーフティ保険が年間50万円まで |

| スマホ決済 | Apple Pay(iD) AEON Pay |

| 電子マネー | イオンiD |

| タッチ決済 | VISAタッチ決済 Mastercardコンタクトレス |

| 利用可能枠 | 総利用枠100万円まで カードショッピング利用枠100万円まで リボ払い・分割払い利用枠0~100万円まで キャッシング利用枠50万円まで |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 10日締め翌月2日払い |

おすすめ記事 イオンカードの人気おすすめ41枚を比較!キャンペーンやポイント還元率を詳しく解説

マルイや10,000店以上の優待店がお得に年会費無料 エポスカード

エポスカードの特徴

- 年会費無料

- 店舗受取りで最短即日カード受け取り

- 海外旅行傷害保険最高3,000万円が自動付帯

- 優待10,000店舗がお得になる

- 年4回の「マルコとマルオの10日間」は何度でも10%OFF

- マルイオンラインショップが配送料無料

- 環境に配慮したサステナブルなカード

マルイで買い物する方であれば、エポスカードは持っておきたい1枚です。

エポスカードといえば、「マルコとマルオの7日間」もしくは「マルコとマルオの10日間」で年に4回マルイで行われるエポスカード会員だけが店舗・オンラインショップで10%OFFになる特別なセールが大人気です。

さらに海外旅行傷害保険が利用付帯で最高3,000万円が付帯しているので海外旅行に行く前に持っておきたい1枚でもあります。

家で申込みして受け取りを店頭にすれば、最短即日カードを受取ることもできちゃいます!

年間50万円利用すると通常年間会費5,000円(税込)のゴールドカードへのインビテーション(招待状)が届くことがあり、年会費無料のままゴールドカードの特典を利用することができます。

他のクレジットカードと違い縦型デザインでVisaタッチ決済にも対応したので、カード決済がさらにスピーディーに行うことができるようになりました。

マルイにはオンラインショッピングもあり、エポスカード会員であれば配送料が無料となるので、わざわざお店に行かなくても自宅に居ながら買い物することもできますよ。

またエポスカードが提携している全国10,000店舗の優待店で割引などお得になります。エポスカードの優待店は優秀でとても人気のあるサービスです。

貯まったポイントも1ポイント=1円としてマルイで買い物することができるうえに、1ポイントから利用することができます!

もれなく2,000円エポスポイントプレゼント中!

こんな方におすすめ!

- マルイやマルイオンラインショップを利用する方

- 海外旅行傷害保険がタダで欲しい方

- エポスの優待店舗の利用が多い方

マルコとマルオの10%OFFでエポスカード会員限定10%OFF

エポスカードの最大の魅力が「マルコとマルオの10日間」でエポスカード会員限定で対象店舗での買い物・食事・サービスでエポスカード支払いをすると、なんと10%OFFになります!

「マルコとマルオの10日間」はマルイのネット通販であるマルイウェブチャンネルも対象となります!

マルイウェブチャンネルはスマホなどでもスムーズに買い物できるようにアプリもあるので、エポスカード会員の方であればダウンロードしておくと割引クーポンやセールなどもお知らせしてくれるので、セールや「マルコとマルオの10日間」などを忘れることなくショッピングすることもできちゃいます。

無印良品週間と「マルコとマルオの10日間」で19%OFF!

エポスカード会員になると年に4回スペシャルセールとして10%OFFになりますが、もっと特別な日が無印良品週間とマルコとマルオの10日間が重なる日です。

無印良品週間は年に数回、無印良品週間の間は何度でも無印良品の商品が10%OFFとなる日です。

マルイの中に無印良品が入っているマルイがあり、マルコとマルオの10日間と無印良品週間が重なる日はエポスカード会員のみ無印良品の商品が19%OFFになりますよ!

エポスカードの審査申込み資格

エポスカードの審査申込み基準

エポスカードの審査申込み基準は「日本国内在住の満18歳以上のかた(高校生のかたを除く)」となっており、収入についての記載が一切ありません。

エポスカードはマルイで買い物をする方のためのクレジットカードとも言えるため、学生から専業主婦まで幅広い方が申し込めるように設定されています。

もれなく2,000円エポスポイントプレゼント中!

エポスカードの基本情報

エポスカードは、マルイとエポス優待店を利用する方におすすめのクレジットカード

最短当日受け取り!海外旅行傷害保険が最大3,000万円が利用付帯で付いてくる。

| 年会費 | 無料 |

| 発行スピード | 1週間程度 店舗受取りなら最短当日 |

| 国際ブランド | |

| 申込み資格 | 日本国内在住の、満18歳以上の方(高校生を除く) |

| ポイント還元率 | 0.5% 200円=1ポイント(税込・1回の利用金額毎) |

| ポイント名称 | エポスポイント(有効期限:2年間) |

| マイル交換 | ANAマイル JALマイル |

| 追加カード | 家族カードなし ETCカード無料 |

| 付帯保険 | 海外旅行傷害保険 最高3,000万円(利用付帯) |

| スマホ決済 | Apple Pay(QUICPay・Visaタッチ決済) Google Pay(Visaタッチ決済) EPOS Pay |

| 電子マネー | 楽天Edy モバイルSuica SMART ICOCA |

| タッチ決済 | Visaタッチ決済 |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/リボ払い |

| 締日・支払日 | 毎月27日締め、翌月27日または毎月4日締め、翌月4日(金融機関が休業日の場合は翌営業日) |

おすすめ記事 クレジットカード 還元率が高いおすすめを比較

Visa国内初のカードレス!年会費無料 三井住友カード(CL)

三井住友カード(CL)の特徴

- 無条件で年会費無料

- 最短10秒で審査完了!すぐに使える!

※即時発行ができない場合があります。 - Visa国内初のカードレスクレジットカード

- セブン-イレブン・ローソンや、マクドナルドなどでスマホのタッチ決済なら最大7%ポイント還元!(※1)

- 海外旅行傷害保険が最高2,000万円(利用付帯)

- スピード発行

※1 ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

国際ブランドシェアNo.1であるVisaから日本国内初となるカードレス(カードがないクレジットカード)が三井住友カードから誕生しました。

カードレス=Card Lessの頭文字から三井住友カード(CL)と呼ばれるクレジットカードです。

通常、クレジットカードは審査通過後にプラスチックのカードが送られてきますが、カードレスとなるためカードは発行されません。

しかもスピード発行なので急いでクレジットカードが必要な方におすすめのクレジットカードで、スマホで申込み後なんと最短10秒でカード番号が発行されます。※即時発行ができない場合があります。

三井住友カード公式アプリ「Vpass」を登録するとオンラインショッピングや、Visaのタッチ決済、Mastercardのタッチ決済、iDで支払いが可能なお店ですぐに利用可能になります。

ただし、注意が必要なのが三井住友カード(CL)はGoogle Payへ設定ができないため、Androidの方はネットショッピングのみでしか利用することができません。

最新のクレジットカードにも関わらず、無条件で年会費永年無料と魅力あるクレジットカードとなっています。

三井住友カード(CL)は、無条件で年会費永年無料になるにも関わらず、対象コンビニとマクドナルドなどでの支払いをスマホのタッチ決済にするだけで、ポイント還元率最大7%(※1)の高還元率のクレジットカードです。

さらに、海外旅行傷害保険が最高2,000万円(利用付帯)も付帯しているので、海外旅行に行くためのサブカードとしても優秀なクレジットカードと言えます。

\最短10秒で発行/

公式サイト新規入会&条件達成で3,000円分プレゼント!対象コンビニ・マクドナルドなどで最大7%ポイント還元!完全カードレスの三井住友カード(CL)

最大7%ポイント還元対象が大幅に増加!(セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・かっぱ寿司など)

※即時発行ができない場合があります。

※①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト3,000円分プレゼント

②新規入会&1万円ごとの利用で最大2,000円相当のVポイントプレゼント

こんな方におすすめ!

- セブン-イレブン・ローソンとマクドナルドなどの利用が多い方

- パート・アルバイトでクレジットカードの審査が心配な方

- すぐにクレジットカードが欲しい方

- クレジットカードのセキュリティに不安がある方

三井住友カード(CL)の審査

三井住友カード(CL)の審査申込み基準

三井住友カード(CL)の審査申込み基準は「満18歳以上(高校生は除く)」となっており、収入についての記載が一切ありません。

つまり、学生、主婦、パート、アルバイト、年金受給者の方も申込みOKのクレジットカードです。

スマホでタッチ決済で高還元率の7%!

三井住友カード(CL)の最大の魅力は、セブン-イレブン・ローソンや、マクドナルドなどでの支払いをスマホのタッチ決済ですると驚異の最大7%ポイント還元!(※1)

最大7%ポイント還元対象店

全国の以下の店舗での、店頭での利用が対象となる(※1)

セイコーマート(※2)・セブン-イレブン・ポプラ(※3)・ミニストップ・ローソン(※4)・マクドナルド・モスバーガー(※5)・ケンタッキーフライドチキン・サイゼリヤ・ガスト・バーミヤン・しゃぶ葉・ジョナサン・夢庵・その他すかいらーくグループ飲食店(※6)・ドトールコーヒーショップ・エクセルシオールカフェ・かっぱ寿司など

※1 商業施設内にある店舗など、一部ポイント加算の対象にならない店舗がございます。ご利用前の事前のエントリーなどは必要ございません。

※2 タイエー、ハマナスクラブ、ハセガワストアも対象です。

※3 生活彩家も対象です。

※4 ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象です。

※5 モスバーガー&カフェも対象です。

※6 ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象です。その他のすかいらーくグループ飲食店は、当サービスの対象となりません。

※サイゼリヤの対象店舗一覧はこちら

三井住友カード(CL)の基本還元率は0.5%と標準の還元率ですが、セブン-イレブン・ローソンや、マクドナルドなどで三井住友カード(CL)でスマホのタッチ決済で最大7%ポイント還元です!(※1)

つまり、1,000円の買い物をした場合、70ポイントも付与されることになります。

注意点

三井住友カード(CL)はカードが発行されないため、若干の注意が必要です。

三井住友カード(CL)はカードが発行されないため支払いをする際に、「Apple Payで」と伝えたり、セルフレジで「Apple Pay」を選択するとiDで支払われるため、還元率が下がってしまいます。

高還元率最大7.0%にするには、必ず「クレジット」と伝えるようにしてください!

カードがないと不便!と感じる方であれば同じく年会費無料の三井住友カード(NL)もありますよ!

三井住友カード(NL)はカードにカード番号ないセキュリティしっかりのクジレットカードです。

\最短10秒で発行/

公式サイト新規入会&条件達成で3,000円分プレゼント!対象コンビニ・マクドナルドなどで最大7%ポイント還元!完全カードレスの三井住友カード(CL)

最大7%ポイント還元対象が大幅に増加!(セイコーマート・ポプラ・サイゼリヤ・ドトールコーヒーショップ・エクセルシオール カフェ・かっぱ寿司など)

※即時発行ができない場合があります。

※①新規入会&スマホのタッチ決済1回利用でVポイントPayギフト3,000円分プレゼント

②新規入会&1万円ごとの利用で最大2,000円相当のVポイントプレゼント

三井住友カード(CL)の基本情報

三井住友カード(CL)はカードがないクレジットカード

驚異の最短10秒発行!海外旅行傷害保険が最高2,000万円(利用付帯)が付いてくるスマートなクレジットカードです。

※即時発行ができない場合があります。

| 年会費 | 永年無料 |

| 発行スピード | 最短10秒でカード番号発行 ※即時発行ができない場合があります。 |

| 国際ブランド | |

| 申込み資格 | 満18歳以上(高校生除く) |

| ポイント還元率 | 0.5%~7%(※注) 200円(税込)=1ポイント(月額累計から換算) |

| ポイント名称 | Vポイント |

| 追加カード | 家族カード永年無料 ETCカード初年度無料 翌年度550円(税込)※年1回以上の利用で翌年度も無料 |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) |

| スマホ決済 | Apple Pay(iD・Visaのタッチ決済、Mastercard®タッチ決済) Google Pay(iD・Visaのタッチ決済) |

| 電子マネー | iD(専用) PiTaPa WAON Apple Pay Google Pay |

| タッチ決済 | Visaタッチ決済 Mastercard®タッチ決済 |

| 利用可能枠 | 総利用枠~100万円 カードショッピング利用枠~100万円 リボ払い・分割払い利用枠- キャッシング利用枠- |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 毎月15日締め、翌月10日/月末締め、翌月26日(金融機関が休業日の場合は翌営業日) |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

おすすめ記事 三井住友カードの5種類を詳しく解説

いつでもポイント2倍!39歳までしか申込めない年会費無料 JCB CARD W

JCB CARD Wの特徴

- 年会費無料

- 39歳まで限定のクレジットカード

- いつでもポイント2倍

- スタバ・セブンイレブン・Amazon等でポイント最大20倍

- 海外旅行傷害保険が最大2,000万円(利用付帯)

- 最短5分で発行(※モバ即)

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCB CARD Wは年齢制限付きのクレジットカードとなっていて、39歳までしか申込むことができません。

つまり、40歳の誕生日を迎えた瞬間に、JCB CARD Wを申込みたくても申込むことができないクレジットカードとなります。

JCB CARD Wは、いつでも2倍を貯めることができるので還元率は基本還元率1.0%で海外旅行傷害保険が最高2,000万円(利用付帯)、ショッピング保険が年間最大100万円(免責1事故1万円、海外利用のみ、購入日から90日間補償)が付帯しています。

さらに、JCB CARD Wはポイント優待店であるJCBオリジナルシリーズパートナーで利用すると通常より多くポイントを貯めることができます。スターバックスカードへのチャージで10倍、Starbucks eGiftを購入すると20倍となり、還元率が10.50%となります。※還元率は交換商品により異なります。

さらに、Amazonでの利用でポイント4倍、セブンイレブンでポイント3倍となるので還元率2.0%以上となります!

\最短5分で発行/

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

キャンペーン期間:2025年7月1日(火)~2025年9月30日(火)

公式サイト新規入会キャンペーンで最大24,000円キャッシュバック中!Amazonでポイント4倍セブンイレブンでポイント3倍以上

こんな方におすすめ!

- 39歳以下の方

- Amazonの利用が多い方

- スターバックスの利用が多い方

- セブンイレブンの利用が多い方

JCBオリジナルシリーズパートナーでポイント還元が大幅アップ

JCB CARD Wはいつでもポイント2倍ですが、JCBの優待店であるアマゾン・セブンイレブン・スターバックスとは特に相性が良くなっています。

キャンペーンとの組み合わせなどと併用すれば最大20倍のポイント還元になります。

ポイント優待店の例

- Amazon:ポイント4倍

- セブンイレブン:ポイント3倍

- スターバックスカードへのチャージ:10倍、Starbucks eGift購入:ポイント20倍

JCB CARD Wの審査申込み資格

JCB CARD Wの審査資格

JCB CARD Wの審査申込み基準は「18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方。」となっています。

JCB CARD Wは学生や主婦の方も申込みができます。また安定した収入があればよいのでパート・アルバイトの方も申込みできます。

\最短5分で発行/

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

キャンペーン期間:2025年7月1日(火)~2025年9月30日(火)

公式サイト新規入会キャンペーンで最大24,000円キャッシュバック中!Amazonでポイント4倍セブンイレブンでポイント3倍以上

JCB CARD Wの基本情報

JCB CARD Wは、39歳以下限定、いつでもポイント2倍!優待店では最大21倍還元になるクレジットカードです。

特にAmazon・スターバックス・セブンイレブンの利用が多い方におすすめです。

| 年会費 | 無料 |

| 発行スピード | 最短5分で発行 モバ即の入会条件は以下2点になります。 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い) 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード) ※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。 |

| 国際ブランド | |

| 申込み資格 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上39歳以下で学生の方。 |

| ポイント還元率 | 1.00%~10.50% ※還元率は交換商品により異なります。 1,000円=2ポイント(税込・月額累計から換算) |

| ポイント名称 | Oki Dokiポイント(有効期限:2年間) |

| マイル交換 | ANAマイル JALマイル |

| 追加カード | 家族カード無料 ETCカード無料 |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) ショッピングガード保険 年間最大100万円(免責1事故1万円、海外利用のみ、購入日から90日間補償) |

| スマホ決済 | Apple Pay(QUICPay・JCBタッチ決済) Google Pay(QUICPay) |

| 電子マネー | QUICPay |

| タッチ決済 | JCBタッチ決済 |

| 支払い方法 | 公式サイト参照 |

| 締日・支払日 | 公式サイト参照 |

おすすめ記事 JCBカードを5種類解説!

ポイントの3重どりができる!年会費無料 dカード

dカードの特徴

- 年会費無料

- 最短5分で審査完了!すぐに買い物ができる

- d払いとの組み合わせでポイント3重どり、最大4.5%還元

- 年間最大1万円のdカードケータイ補償

- 海外旅行傷害保険が最大2,000万円

- 29歳以下なら国内旅行傷害保険が最大1,000万円

dカードは、ドコモユーザー専用のクレジットカードと思われがちですが、もちろんドコモユーザーじゃない方でも、申込みすることができ年会費無料で持つことができます。

どこで買い物しても100円(税込)につき1ポイントが付与され、貯まるポイントdポイントなのでポイントのまま街中で利用することができるので、ポイントの利用に困ることはほとんどありません。

dカードには特約店もあり、dカード特約店であるENEOS、JAL、メルカリ、高島屋、マツモトキヨシ、タワーレコード、スターバックスカードへのチャージ、ドトールバリューカードへのチャージなどで最大4.0%のdポイントを貯めることができちゃいます!

年会費無料でどこで利用しても1.0%の還元率も悪くありませんが、特約店で利用すれば最大4.0%となるため、利用するお店は特約店優先して利用したいところです。

さらにd払いにdカードをを設定し、d払いで支払いすることで+0.5%のポイントが付与されるため還元率が1.5%となります!

さらに、dポイント加盟店であれば、dポイントカード提示でさらにポイントを貯めることができdポイントの3重取りとなります。

街中以外にもd払いができるネットのお店でdカードに設定されたd払いをすると+1.0%となり合計で2.0%還元となるので、どんどんdポイントを貯めることができちゃいます!

Amazonなどで4.0%還元

毎週金曜日と土曜日に、Amazonやメルカリなどd払いが使えるネットショッピングで最大4.0%還元になる「d曜日」が大人気のクレジットカード!

ネットでお買物は、週末まで待って利用する人が続出中です。dカードの「d曜日」はホントにお得ですのでぜひ活用してみてください。

こんな方におすすめ!

- ドコモの携帯を使っている方

- パート・アルバイトでクレジットカードの審査が心配な方

- マツモトキヨシ・メルカリの利用が多い方

dポイントの3重どり

dカードはd払いと組み合わせることで還元率をアップすることができます!

d払いとはNTTドコモが提供している決済サービスでいわゆるバーコード・QRコード決済になります。

dカードはd払いで2重取り、提示で貯まるお店だとdポイントを3重取りできます。さらにdカードには特約店があり最大4.0%の還元率となります!

特約店となるため、利用できるお店は限られてはいますが、特約店を覚えておけば、dポイントを効率的に貯めることができます。

例えば、クレジットカードを複数枚持っている方であれば、特約店のお店の支払いはdカードでするなどクレジットカードを使い分けるなどの工夫をするだけでOKです。

dカードの審査申込み資格

dカードの審査申込み資格

dカードの審査申込み基準は「満18歳以上であること(ただし、高校生を除きます。また、未成年者は親権者の同意が必要です。)」となっており、収入についての記載が一切ありません。

dカードは、誰でも申込みやすい審査申込み基準となっており、収入についての記載もないため、学生や専業主婦、アルバイト・パートの方であっても申込みすることができます。

しかもスピーディー審査で申込み後、最短5分で審査が完了するので、あっという間に審査結果がでますよ!

審査が終わったら、すぐに電子マネー「iD」を使ってお買い物をすることができます。

dカードの基本情報

dカードはd払いとの組み合わせが最強!毎週金曜・土曜はネットショップで4.0%還元

驚異の最短5分審査!お買い物あんしん保険が年間100万円、dカードケータイ補償が最大1万円と、29歳以下なら国内・海外旅行傷害保険が最大2,000万円と付帯保険が充実したクレジットカードです。

| 年会費 | 無料 |

| 発行スピード | 最短5分で審査完了!すぐに使える! |

| 国際ブランド | |

| 申込み資格 | 日本国内在住の、満18歳以上の方(高校生を除く) |

| ポイント還元率 | 1.0~4.0% 100円=1ポイント(税込・1回の利用金額毎) |

| ポイント名称 | dポイント(有効期限:4年間) |

| マイル交換 | JALマイル(5,000dポイント→2,500JALマイル) |

| 追加カード | 家族カードなし ETCカード初年度年会費無料 翌年度550円(税込)年1回以上の利用で翌年度の年会費無料 |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円(29歳以下のみ) 国内旅行傷害保険 最高1,000万円(29歳以下のみ) お買い物あんしん保険 年間100万円 dカードケータイ補償 年間最大1万円 |

| スマホ決済 | Apple Pay(iD・Visaタッチ決済・Mastercardコンタクトレス) |

| 電子マネー | iD(一体型) 楽天Edy モバイルSuica SMART ICOCA |

| タッチ決済 | Visaタッチ決済 Mastercardコンタクトレス |

| 支払い方法 | 1回払い/2回払い/分割払い/ボーナス一括払い/リボ払い |

| 締日・支払日 | 毎月15日締め、翌月10日(金融機関が休業日の場合は翌営業日) |

おすすめ記事 dカードゴールドの特典やメリットを解説!

貯まったポイントを自動でキャッシュバックしてくれる!年会費無料 三菱UFJカード VIASO(ビアソ)カード

VIASOカードの特徴

- 年会費無料

- 年に一度貯まったポイントを自動でキャッシュバックするからポイントの有効期限切れがない

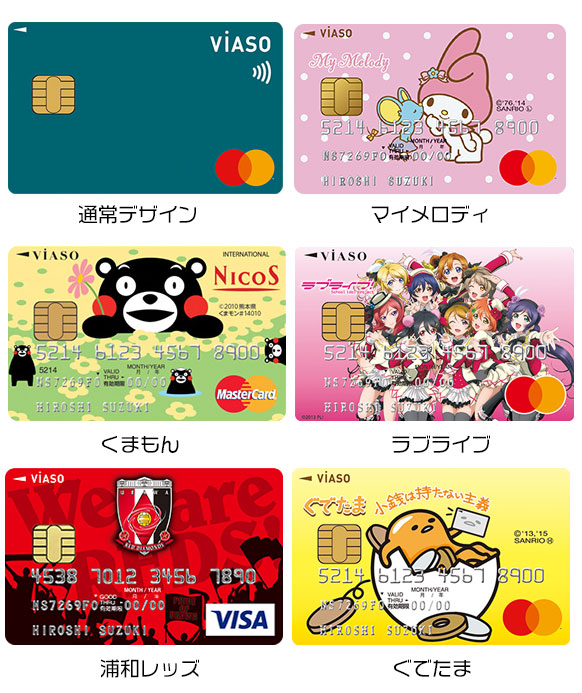

- コラボカードのデザインが豊富

- 海外旅行傷害保険が最高2,000万円

- 最短翌営業日発行

- ETCや携帯電話料金・プロバイダなど特定加盟店はポイント2倍

三菱UFJカード VIASOカードの最大の特徴は、貯まったポイントが1年に一度が自動的に口座に振込まれるので、「貯まったポイント交換するのが面倒、いつも失効している」という方にはピッタリのクレジットカードです!

三菱UFJカード VIASOカードを利用ごと1,000円(税込)につき5ポイントが付与され1年間ポイントが貯まっていき、1ポイント=1円としてポイント還元対象月にキャッシュバックされます。

さらに、年会費無料なのに海外旅行傷害保険が最高2,000万円、ショッピング保険が年間100万円も付帯しています。

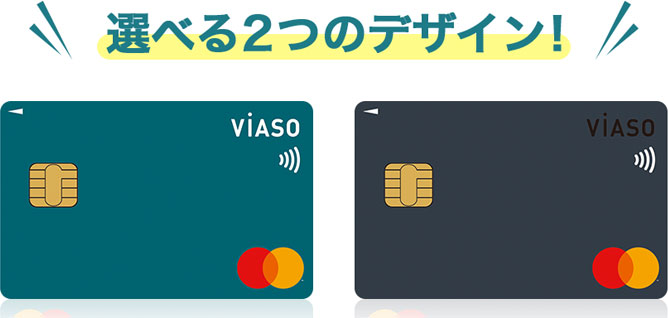

2021年7月からはカードデザインが新しくなり、表面にはカード番号や名前などのクレジットカードの重要な情報の記載はなくなり、すべて裏面に記載されるようになりました。

さらにMastercardのコンタクトレス決済も利用可能なので、クレジットカードをタッチするだけであっという間に決済が完了しちゃいますよ!

ネットショッピングでは、三菱UFJニコスが運営する「POINT名人.com」を経由することで最大25倍のポイントが還元されます。

この「POINT名人.com」には楽天市場や、Yahoo!ショッピングといった超有名サイトが多数参加していますので、普段のネットショッピングがかなりお得になりますよ!

さらに三菱UFJカード VIASOカードは最短翌営業日発行だから早くクレジットカードが欲しい方にもピッタリです。

年会費無料・海外旅行傷害保険付き・ポイント高還元(POINT名人.comを経由)と3拍子揃っている点で、楽天カードなどと並ぶメリットの多いクレジットカードとなっています。

最大10,000円キャッシュバック中!

コラボカードが人気

三菱UFJカード VIASOカードは、ピーコックグリーンとダークグレーの2種類を選ぶことができますが、他にもたくさんのキャラクターとコラボしたカードが発行されています。

シンプルなデザインもカッコいいですが、自分好みのカードを年会費無料で持てる上に、デザインだけではなく特典もあるので好きなキャラクターがいれば要チェックです!

VIASOカードの審査申込み資格

VIASOカードの審査申込み基準

三菱UFJカード VIASOカードの審査申込み基準は、18歳以上で安定した収入のある方、または18歳以上で学生の方(高校生を除く)。※未成年者の場合は親権者の同意が必要です。となっています。

三菱UFJカード VIASOカードは多くの方に利用してもらうことを前提として設計されたクレジットカードであるため、審査申込みの際の条件は幅広い方を受け入れる文言になっています。

少なくても安定した収入があれば大丈夫ですので、毎月収入があればアルバイトやパート・年金受給者の方もOKです。

また、大学生や専門学校などに通っている学生の方も安心して申込みができるクレジットカードです。

専業主婦の方は、三菱UFJカード VIASOカードの条件である安定した収入がないので、世帯主の方に申し込んでもらって基本的に審査のない家族カードを発行することができますよ!

最大10,000円キャッシュバック中!

もっと詳しく知りたい方は、【口コミ】三菱UFJカードVIASOカードのメリットや評判!年会費・審査やキャンペーン内容を徹底解説を読んでみてくださいね!

三菱UFJカード VIASOカードの基本情報

三菱UFJカード VIASOカードは実はしっかりした保険が付帯したクレジットカード

オートキャッシュバックだからポイントの有効期限を気にしなくOKなクレジットカードです。

| 年会費 | 無料 |

| 発行スピード | 最短翌営業日発行 |

| 国際ブランド | |

| 申込み資格 | 18歳以上で安定した収入のある方、または18歳以上で学生の方(高校生を除く)。 |

| ポイント還元率 | 0.5%~1.0% 1,000円=5ポイント(税込・1回の利用金額毎・端数切捨て) |

| ポイント名称 | VIASOポイント(有効期限:1年間) |

| 追加カード | 家族カード無料 ETCカード無料 新規発行手数料1,100円(税込) |

| 付帯保険 | 海外旅行傷害保険 最高2,000万円 ショッピング保険 最高100万円 |

| スマホ決済 | Apple Pay(QUICPay) |

| 電子マネー | 楽天Edy モバイルSuica SMART ICOCA |

| タッチ決済 | Mastercardコンタクトレス決済 |

電子マネーnanacoのチャージでもポイントが貯まる年会費無料 セブンカード・プラス

セブンカード・プラスの特徴

- 年会費無料

- セブンiDと連携するだけでセブン-イレブンでの利用金額から10%還元

- 電子マネーnanacoにオートチャージできる

- 電子マネーnanacoへのチャージでポイントが貯まる

- セブンイレブン・イトーヨーカドーでポイント2倍

- 毎月8のつく日はイトーヨーカドーで5%割引

- ディズニーデザインが選べる

お気に入りのコンビニがセブンイレブンでnanacoカードを持っている方、持とうかなと考えている方であれば、年会費無料で持てるセブンカード・プラスがおすすめです。

コンビニ店舗数国内第1位を誇るセブンイレブンのグループ会社でるセブン・カードサービスが発行しているクレジットカードなので、セブンイレブンをよく利用する方がお得になるようになっています!

セブンイレブンといえば、電子マネーnanacoですが、nanacoカードを新規で発行すると300円(税込)の発行手数料が必要になりますが、セブンカード・プラスはnanacoカードを一体型で発行することができ発行手数料が無料で発行することができます。

すでにnanacoカードを持っている方は、nanaco紐付型があるので、そのままnanacoカードを利用することができます。

nanacoカードにオートチャージできるのは、現在発行されているクレジットカードではセブンカード・プラスのみとなります!

なんと嬉しいことに2021年10月21日からはnanacoがApple Payに対応したおかげで、Apple Payでnanacoへチャージすることが可能となりましたが、つどチャージのみとなります。残高を気にせずに、nanacoを利用したい方であれば、セブンカード・プラス一択です!

セブンカード・プラスであればnanacoへのチャージでもポイントを貯めることができる上に、セブンイレブン、イトーヨーカドー、ヨークマート、セブンネットなどでクレジット払いをすると常にポイント2倍を貯めることができます。

さらに年会費無料のクレジットカードにも関わらず、ショッピングガード保険が最高100万円付帯しているので、セブンイレブン以外の買い物でも活躍してくれます!

最大5,100nanacoポイントプレゼント中!

こんな方におすすめ!

- セブンイレブン、イトーヨーカドーの利用が多い方

- 電子マネーnanacoのオートチャージを利用したい方

- 電子マネーnanacoのチャージでポイントを貯めたい方

- ディズニーデザインのクレジットカードが欲しい方

セブンカード・プラスの審査申込み資格

セブンカード・プラスの審査

セブンカード・プラスの審査申込み基準は 「原則として18歳以上で、ご本人または配偶者に継続して安定した収入がある方・18歳以上で学生の方(高校生除く)」 となっています。

学生、主婦、パート、アルバイト、年金受給者の方も安心して申込むことができます。

安定した収入というのは配偶者でもOKなので専業主婦の方やパート・アルバイトの収入が少なくても問題ありません!

セブンカード・プラスの基本情報

セブンカード・プラスは電子マネーnanacoへのチャージでもポイントが貯まる!毎月8のつく日はイトーヨーカドーで5%割引

| 年会費 | 無料 |

| 発行スピード | 2~3週間 |

| 国際ブランド | |

| 申込み資格 | 満18歳以上(高校生除く) 本人または配偶者に安定した収入がある方 |

| ポイント還元率 | 0.5%~10% |

| ポイント名称 | nanacoポイント |

| 追加カード | 家族カード(年会費無料) ETCカード(年会費無料) |

| 付帯保険 | ショッピング保険 |

| スマホ決済 | Apple Pay |

| 電子マネー | QUICPay |

| タッチ決済 | - |

| マイル交換 | ANAマイル |

基本還元率が1.2%年会費無料 リクルートカード

リクルートカードの特徴

- 年会費無料

- 基本還元率が1.2%と最高クラス

- 電子マネーチャージで毎月3万円までポイント付与

- 貯まったポイントはPontaポイントやdポイントに交換できる

- 海外旅行傷害保険が最高2,000万円

- 国内旅行傷害保険が最高1,000万円

- ショッピング補償が最高200万円

株式会社リクルートから発行されているリクルートカードは、なんといっても年会費無料にも関わらず、どこで利用しても還元率が1.2%以上という超高還元率な点がおすすめポイントです。

リクルートは、じゃらん、ホットペッパーグルメ・ビューティー、ポンパレモールを運営しており、リクルートカードで利用すると最大4.2%の驚異の還元率になります!

さらに、電子マネーへのチャージも毎月、合計3万円までであれば1.2%の還元率となるので、電子マネー用のクレジットカードとして活用するのにも便利です。

さらに、国内・海外旅行傷害保険が最大2,000万円が付帯しているうえに、ショッピング保険が最高200万円付帯しているので年会費無料のクレジットカードにも関わらず、2つも保険が付帯しているので素晴らしく優秀です!

リクルートカードの審査申込み資格

リクルートカードの審査申込み基準

リクルートカードの審査申込み基準は 「18歳以上で、ご本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方。」 となっています。

審査申込み基準は、安定した収入が必要となっていますが、「本人また配偶者」となっているため、専業主婦・主夫の方も申込み可能です。

学生であれば、収入がなくても申込みすることができるので、卒業旅行などじゃらんなどを利用する世代でも持つことが可能なクレジットカードとなっています。

最大8,000円分ポイントプレゼント中!

平日は6,000ポイント

リクルートカードの基本情報

リクルートカードはいつでも最低1.2%の高還元クレジットカード

海外旅行傷害保険が最大2,000万円・国内旅行傷害保険が最大1,000万円が付いてくる!

| 年会費 | 無料 |

| 発行スピード | 1~2週間程度 |

| 国際ブランド | |

| 申込み資格 | 満18歳以上(高校生除く) 本人または配偶者に安定した収入がある方 |

| ポイント還元率 | 1.0%~4.2% |

| ポイント名称 | リクルートポイント |

| 追加カード | 家族カード(年会費無料) ETCカード( 年会費無料 新規発行手数料1,100円 JCBは無料) |

| 付帯保険 | 海外旅行傷害保険 最大2,000万円 国内旅行傷害保険 最大1,000万円 ショッピング保険 200万円 カード盗難・紛失補償 |

| スマホ決済 | Apple Pay Google Pay |

| 電子マネー | QUICPay |

| タッチ決済 | Visaタッチ決済 Mastercardコンタクトレス決済 |

| マイル交換 | ANAマイル |

おすすめ記事 女性におすすめのクレジットカードを比較

初年度はポイント1.5倍 誕生月はポイント3倍年会費無料 ライフカード

ライフカードの特徴

- 年会費無料

- 初年度のポイント還元率1.5倍

- 誕生日の月はポイント3倍

- 利用金額に応じて翌年度のポイント還元率アップ

- ポイントの有効期限が最大5年

- 家族カード・ETCカードも年会費無料

- 最短2営業日で発行

ライフカードは年会費無料です。家族カード・ETCカードも発行手数料無料で年会費も無料にないっています。

ライフカードはポイントが貯めやすいカードになっていて、初年度は無条件でポイントの還元率が1.5倍となっています。また誕生日の月はポイント還元率が3倍になるため大きな買い物がある場合は誕生日の月を狙って買い物をするとお得になります。

ポイントの有効期限は最大で5年間もあるたため、しっかりポイントを貯めて大きな買い物や旅行などに使うことができます。

年間で利用した金額に応じて翌年度のポイント還元率が最大2倍までアップする点もライフカードの特徴です。

ライフカードは消費者金融のアイフルの子会社ということもあり独自審査が行われているため審査申込みの基準は甘いと言われています。

クレジットカードを作りたいけど水商売でしたり、専業主婦だからと諦めている方も申込みできます。

誕生日の月はポイント3倍

誕生月は通常のポイント3倍となるため、どこで使っても還元率が1.5%となります。

例えば、11月10日生まれの方は、毎年11月1日~11月30日の間にライフカードを利用すると1,000円につき3ポイントが付与されます。

なので、少し高い買い物や急ぎじゃない買い物は誕生月にまとめて買い物をするとポイント3倍となり還元率が一気に、1.5%に跳ね上がります!

年会費無料の家族カードも本会員の誕生日月にはポイント還元が3倍になります。

誕生日の月に「ふるさと納税を利用する」・「スマートフォンの買い替えをする」など使い方によって大幅にポイントを貯めることができますよ!

ライフカードの審査申込み資格

ライフカードの審査申込み基準

ライフカードの審査申込み基準は「日本国内にお住まいの18歳以上(但し高校生を除く)で、電話連絡が可能な方。」となっており、収入についての記載が一切ありません。

ライフカードの審査申請基準には「収入」についての記載がないため、過去にクレジットカードやローン等で数カ月の延滞などで事故情報がない限りは審査に通る可能性が高いクレジットカードです。

公式のホームページでも水商売の方や主婦の方も申込みできる点をアピールしています。

最大15,000円キャッシュバック中!

■ライフカードの基本情報

ライフカードはポイントを貯めやすいクレジットカード

ライフカードを作った初年度は無条件でポイント2倍還元!誕生日の月はポイント3倍還元!

| 年会費 | 無料 |

| 発行スピード | 最短2営業日 |

| 国際ブランド | |

| 申込み資格 | 日本国内在住の18歳以上(高校生除く)で電話連絡が可能な方。 |

| ポイント還元率 | 0.5%~1.5% 100円=0.1ポイント(税込・1回の利用毎) |

| ポイント名称 | LIFEサンクスポイント(最長5年間) |

| 追加カード | 家族カード無料 ETCカード初年度無料※1度も利用がない場合は翌年度1,100円(税込) |

| 付帯保険 | なし |

| スマホ決済 | Apple Pay(iD) Google Pay(iD) |

| 電子マネー | iD モバイルSuica SMART ICOCA |

| タッチ決済 | なし |

| 締日・支払い日 | 毎月5日締め、翌月3日払い |

ドン・キホーテで最大5.5%還元年会費無料 majica donpen card(マジカドンペンカード)

majica donpen card(マジカドンペンカード)は安さの殿堂ドン・キホーテでの利用がお得になる年会費無料のクレジットカードです。

電子マネーmaijca、majicaポイントカードの機能も付いています。電子マネーmajicaへのチャージでもポイントが貯まります。

ドン・キホーテでmajica donpen card(マジカドンペンカード)を使って買い物をすると200円(税込)で3ポイント還元となり1.5%の還元率になります。

また、年間の利用金額に応じてランクアップするとドン・キホーテでの利用で最大5.5%還元になります。

普段からドン・キホーテを利用している方は絶対持っていた方がいいクレジットカードです。

マジカドンペンカードの特徴

- 年会費無料

- majicaマネーのチャージでポイントが貯まる

- ドン・キホーテのクレジット払いで1.5%還元

- ドン・キホーテで最大5.5%還元

- 宇佐美直営ガソリンスタンドでリッター当たり2円引き

- 毎月9の付く日はアピタ直営店で5%OFF

- 家族カード・ETCカードも年会費無料

ドン・キホーテの利用はいつでも1.5%還元

マジカドンペンカードにはクレジット機能と電子マネーmajicaの2つの支払い方法があり、どちらの支払い方法をしても通常の還元率は1.5%の還元率となります。

マジカドンペンカードは、日常使いした場合は200円(税込)につき1ポイントの0.5%還元率となるため、通常より3倍となります!

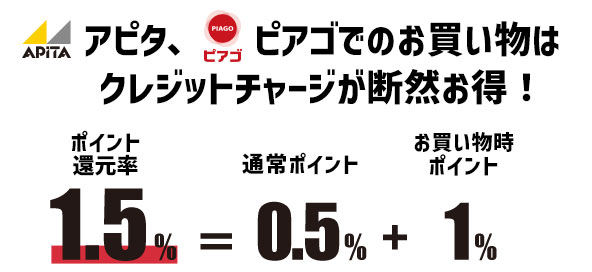

アピタ・ピアゴでもクレジットチャージで1.5%還元

アピタ・ピアゴでのお買い物でもmajicaマネーにマジカドンペンカードでクレジットチャージすればポイント還元率が1.5%になります。

また、マジカドンペンカードの年間利用額に応じてランクアップするmajicaランクがシルバー以上の場合はポイント還元率が2.5%~5.5%と断然お得になりますよ!

毎月9の付く日はアピタの利用で5%オフ

アピタでは、毎月9の付く日の9・19・29日にマジカドンペンカードのクレジット払いをすると衣料品、食料品、暮らしの品を5%OFFで購入することができます。

マジカドンペンカードの審査申込み資格

マジカドンペンカードの審査申込み基準

majica donpen card(マジカドンペンカード)の審査申込み基準は「満18歳以上の安定した収入のある、電話連絡可能な方(高校生は除く)」以上(高校生は除く)未成年の方は親権者の同意が必要」となっています。

本人に安定した収入が必要なため残念ながら専業主婦の方は申込むことができません。パートやアルバイトで少なくても毎月の収入があれば、主婦のや学生も申込みできます。

最大5,000円相当ポイントプレゼント中!

マジカドンペンカードの基本情報

マジカドンペンカードはドン・キホーテ・アピタ・ピアゴがお得になるクレジットカード

年間利用額に応じて最大5.5%還元 家族カード・ETCカードも年会費無料

| 年会費 | 無料 |

| 発行スピード | 1週間程度 |

| 国際ブランド | JCB Mastercard |

| 申込み資格 | 満18歳以上の安定した収入のある、電話連絡可能な方(高校生は除く) |

| ポイント還元率 | 0.5%~5.5% |

| ポイント名称 | majicaポイント |

| 追加カード | 家族カード・ETCカード |

| 付帯保険 | ショッピング安心保険 |

| スマホ決済 | ApplePay |

| 電子マネー | QUICPay majicaマネー |

3秒スピード診断!年会費無料 ACマスターカード

ACマスターカードの特徴

- 年会費無料

- 3秒発行診断が利用できる

- 最短20分審査完了で即日発行可能

※お申込時間や審査によりご希望に添えない場合がございます。 - アコムの独自審査

- 毎月利用金額から自動で0.25%キャッシュバック

- 原則、利用明細が自宅に届かない

- 銀行口座が無くても申込み可能

ACマスターカードはアコムが発行する年会費無料のクレジットカードです。

消費者金融のアコムが独自審査で発行するため他のクレジットカードより発行しやすくなっています。公式サイト上でもパート・アルバイトの方も申込み出来ることをアピールしています。アコムの親会社は三菱UFJフィナンシャル・グループなので体制もしっかりしています。

発行前に公式ホームページで発行の可能性を3秒で診断でき、最短20分審査完了し即日発行することができる審査の利便性が高いクレジットカードです。どうしてもすぐにクレジットカード必要な場面で重宝します。

※お申込時間や審査によりご希望に添えない場合がございます。

特徴として、普通のクレジットカードのようにポイント還元は無いのですが、毎回利用時に自動的に0.25%キャッシュバックしてくれるお得なカードです。うっかりポイントを失効してしまったなんてことがなくなります。

また、利用明細はWEB上で確認できます。自宅等に利用明細が届くことを回避することができるので他人にACマスターカードを利用していることが分からないようにできます。

こんな方におすすめ!

- すぐにクレジットカードが欲しい

- パート・アルバイトでクレジットカードの審査が心配な方

- クレジットカードを利用していることを内緒にしたい方

- ポイントの管理が面倒くさい方

3秒スピード診断

ACマスターカードは公式サイトで3秒診断が利用できます。

年齢、年収、他社からの借入れ状況の3項目を入力すると発行の可能性をチェックすることができます。

簡易診断となるので実際に申請してみないと審査に通るかはわかりませんが、ある程度の判断をする事できますよ!

毎回利用時に自動的に0.25%キャッシュバック

ACマスターカードは自動的に利用した金額の0.25%が差し引きされた金額が請求されます。

毎月の利用総額に対して0.25%がキャッシュバックとなるため、小さな金額でもACマスターカードで支払うと0.25%のキャッシュバックとなるため、トータルで考えると安くなります。

面倒な手続き不要で、どこでも割引なので単純に現金払いよりお得になります。年間での支出を考えると結構大きな金額になりますよ!

ACマスターカードの審査申込み資格

ACマスターカードの審査申込み基準

ACマスターカードの審査申込み基準は「安定した収入と返済能力を有する方で、当社基準を満たす方」となっております。

ACマスターカードは、パートやアルバイトの方も申込みOKであることが公式ホームページでもアピールされています。

少なくても毎月収入があればいいので学生の方や主婦の方も安心して申し込むことができるクレジットカードです。

カードが発行可能か3秒診断!

ACマスターカードの基本情報

| 年会費 | 無料 |

| 発行スピード | 最短即日 ※お申込時間や審査によりご希望に添えない場合がございます。 |

| 国際ブランド | |

| 申込み資格 | 安定した収入と返済能力を有する方で、当社基準を満たす方 |

| キャッシュバック | 0.25% 自動的にキャッシュバック |

| スマホ決済 | Google Pay(QUICPay) |

| 利用可能枠 | 総利用枠300万円まで ※300万円はショッピング枠ご利用時の限度額です。 カードショッピング利用枠10万円~300万円まで リボ払い利用枠0~300万円まで キャッシング利用枠1万円~800万円まで ※800万円は、ショッピング枠とキャッシング枠合計の上限金額です。 |

| 支払い方法 | 定率リボルビング方式 |

| 締日・支払日 | 35日ごとの支払・毎月支払(口座振替以外) 20日締め翌月6日払い(口座振替の場合) |

イオンとダイエーでポイント3倍年会費無料 セディナカードjiyu!da!

三井住友カード(CL)の特徴

- 年会費無料

- セブンイレブンでポイント3倍

- イオンとダイエーでいつでもポイント3倍

- 毎月の支払額を自由に決めることができる

- 国内旅行傷害保険が最高1,000万円

- ショッピング補償が最高50万円

- 7日間無利息キャッシングが利用できる

- チケットの先行販売・特別価格が利用できる

セディナカードJiyu!da!は年会費無料でセブンイレブン・イオン・ダイエーでポイントがいつでも3倍になるクレジットカードです。

通常のポイント還元率は0.5%で、200円(税込)ごとに1ポイント貯まります。

主婦や学生の方も申込むことができます。

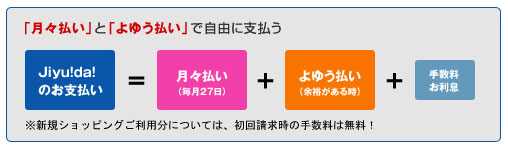

セディナカードJiyu!da!の特徴は毎月の支払金額を自由に決めることができる点になります。支払い方法はリボ払いで「月々払い」と「よゆう払い」の2種類が用意されていて、設定している金額を毎月支払う方法と、余裕がるときに好きな金額を支払うことができる方法があります。

年会費無料ですが、めずらしい国内旅行傷害保険が最高1,000万円ついています。国内旅行傷害保険は一般的には年会費有料のクレジットカードに付帯する保険ですのでうれしい特典と言えます。

支払い方法の幅が広いため、毎月の収入が安定しない学生・アルバイト・パート・日雇い・派遣・専業主婦などの方におすすめのクレジットカードとなります。

支払い金額を自由に設定

セディナカードJiyu!da!は、月々払いとして支払い金額を5,000円から設定可能で毎月5,000円を支払いにしておき、収入と日頃の支出をみてお金が残りそうであれば、繰越返済としてよゆう払いをし多く返済することもできます。

入会時に支払いコースを「5,000円コース」「10,000円コース」「20,000円コース」と選ぶことができ、入会後は5,000円単位で支払い月の5日までに設定変更すればその月の引落し金額から変更となります。

セディナカードJiyu!da!の審査申込み資格

セディナカードJiyu!da!の審査申込み基準

セディナカードの審査申込み基準は「高校生を除く18歳以上で電話連絡が可能な方」となっており、収入についての記載が一切ありません。

IBISと呼ばれる自動審査システムを採用しているため、審査に通過しやすいクレジットカードとして知られています。

一般的には、年収、職業、勤続年数、持ち家の有無などを加点方式でスコアリングしていきます。しかしセディナカードJiyu!da! の場合、一般的な基準に当てはめて低スコアの方でも審査に通過することが多くなるようになています。

学生、主婦、パート、アルバイト、年金受給者でも安心して申込むことができます。

セディナカードJiyu!da!は審査の状況をWEB上で確認することができます。審査申込み後に届く「お申込み番号」を入力すると現在の審査の状況を確認できます。

セディナカードJiyu!da!

セディナカードJiyu!da!の基本情報

セディナカードJiyu!da!は毎月の支払金額を自由に設定することができるクレジットカード

イオン・ダイエー・セブンイレブンで毎日ポイント3倍!

| 年会費 | 無料 |

| 発行スピード | 1週間程度 |

| 国際ブランド | VISA Mastercard JCB |

| 申込み資格 | 高校生を除く18歳以上で電話連絡が可能な方 |

| ポイント還元率 | 0.5%~1.5% |

| ポイント名称 | わくわくポイント |

| 追加カード | 家族カード(年会費無料) ETCカード(年会費無料・発行手数料1,100円) |

| 付帯保険 | 国内旅行傷害保険 最大1,000万円 ショッピング保険 |

| スマホ決済 | ApplePay 楽天Pay |

| 電子マネー | iD QUICPay |

| タッチ決済 | Visaタッチ決済 Mastercardコンタクトレス決済 |

| マイル交換 | JALマイル |

最初の半年は還元率2%年会費無料 オリコカード ザ ポイント(Orico Card THE POINT)

オリコカード ザ ポイントの特徴

- 年会費無料

- 最初の半年は2%還元

- Amazonで還元率1.5%

- iDとQUICPayの両方が使える

- 家族カード・ETCカードも年会費無料

オリコカード ザ ポイント(Orico Card THE POINT)は名前にポイントと付くだけあってポイントが貯まりやすい年会費無料のクレジットカードです。

基本の還元率が1.0%と高還元に設定されています。

最初の半年は2倍のポイント還元特典がついているため、2.0%の還元になります。大きな買い物の予定があるなら利用したいクレジットカードです。

また、 オリコカード ザ ポイント(Orico Card THE POINT) はAmazonとの相性が良く、オリコモールを経由したAmazon利用(毎月カテゴリ指定あり)で1.5%以上の還元を実現できます。最初の半年であればAmazonで2.5%還元になりますよ!

貯めたポイントはAmazonギフト券などにも交換できてポイントの使い勝手も良くなっています。

電子マネーもiDとQUICPayの両方を搭載しています。

最大8,000ポイントプレゼント中!

こんな方におすすめ!

- アマゾンの利用が多い方

- 非接触決済の利用が多い方

- 大きな買い物の予定がある方

オリコモールを経由するだけでプラス0.5%以上獲得

オリコが運営するオリコモールを経由するだけでAmazonや楽天市場・Yahoo!ショッピングなど大手サイトのポイント還元率が+0.5%以上になります。

例えば、Amazonの場合は+4.0%のカテゴリの商品を購入した場合は基本還元率1.0%にプラス4.0%で5%のポイント還元です。

ふるさと納税の「さとふる」はプラス2.5%なので、合計3.5%のポイント還元となりますよ!

オリコモールにはたくさんのショップが参加していますので一度チェックしてみてくださいね!

| サービス名 | 追加の還元率 |

|---|---|

| Amazon | +0.5%~+4.0%(カテゴリによって変動) |

| 楽天市場 | +0.5% |

| Yahoo!ショッピング | +0.5% |

| さとふる(ふるさと納税) | +2.5% |

オリコカード ザ ポイントの審査申込み資格

オリコカード ザ ポイントの審査申込み基準

オリコカード ザ ポイントの審査申込み基準は「原則として年齢18歳以上の方(高校生は除く)」となっており、収入についての記載が一切ありません。

オリコカード ザ ポイントは多くの方に使ってもらえるカードを目指しているため審査申込みの基準が非常に甘くなっています。

最大8,000ポイントプレゼント中!

主婦・学生の方も安心して申込みのできる年会費無料クレジットカードです。

| 年会費 | 無料 |

| 発行スピード | 1週間程度 |

| 国際ブランド | |

| 申込み資格 | 原則として年齢18歳以上の方(高校生は除く) |

| ポイント還元率 | 1.0% 入会後6ヶ月間2.0% |

| ポイント名称 | オリコポイント |

| 追加カード | 家族カード無料 ETCカード無料 QUICPayカード型 |

| 付帯保険 | - |

| スマホ決済 | Apple Pay |

| 電子マネー | iD QUICPay |

| タッチ決済 | - |

ポイントの有効期限がない永久不滅ポイント年会費無料 セゾンカード インターナショナル

セゾンカードインターナショナルの特徴

- 年会費無料

- デジタルカードなら最短5分で審査完了!すぐに使える!

- ポイントの有効期限がない「永久不滅ポイント」

セゾンカード インターナショナルはポイントの有効期限がない年会費無料のクレジットカードです。

ポイントの有効期限がないのじっくりポイント貯めることができるので、高額な商品もポイントで手に入れることができます。

また通常のカードタイプだけではなく、デジタルカードタイプを選択することができます。デジタルカードはカード表面にカード番号等の記載がなくセキュリティ性の高いカードになっています。

デジタルカードの場合は最短5分で発行することができます。すぐにQUICPayを利用してお買い物をすることができます。

セゾンカードはポイントの有効期限がない「永久不滅ポイント」が特徴

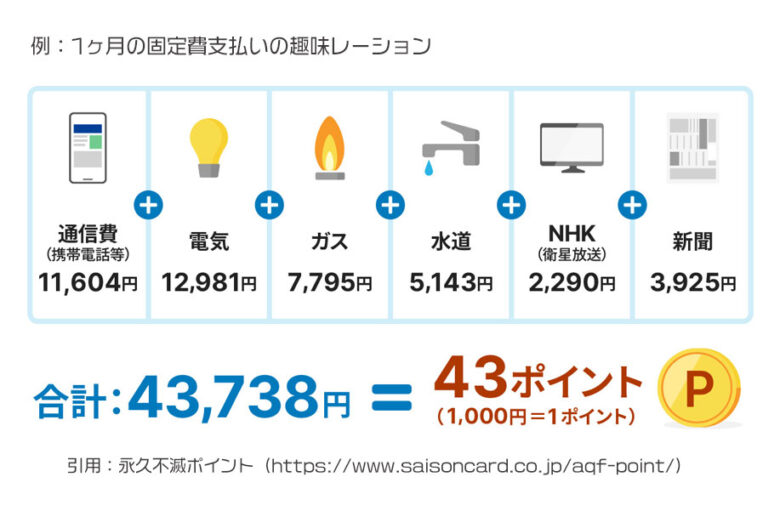

セゾンカードインターナショナルの最大の特徴は、ポイントの有効期限がないという点です。永久不滅ポイントは1,000円につき1ポイント貯まります。1ポイントは5円相当になり還元率は0.5%となりますが、セゾンポイントモール経由の買い物では最大30倍還元や、海外での利用では2倍のポイントが貯まります。

ポイントをじっくりと貯めることができるので、目標を決めて大きな買い物に使うことができます。

携帯電話料金やプロバイダ料金など毎月の支払いでもポイントが貯まります。

セゾンカードインターナショナルの審査申込み資格

セゾンカードの審査申込み基準

セゾンカードインターナショナル・セゾンカードデジタルの審査申込み基準は「18歳以上のご連絡可能な方(高校生を除く)」のみとなっています。収入についての記載が一切ありません。

セゾンカードインターナショナル・セゾンカードデジタルの審査申込み資格はとってもシンプルです。

18歳以上であれば学生や主婦の方も申込みOKですよ!

最新のデジタルカードなら審査は最短5分で終了!すぐにスマホにカード番号が発行されます。

スマホを使ってすぐにおお買い物をすることができます。急いでいる方にピッタリのクレジットカードです。

セゾンカードインターナショナル!

セゾンカードの基本情報

セゾンカードインターナショナル・セゾンカードデジタルはポイントの有効期限がないクレジットカード

デジタルカードなら驚異の最短5分発行!海外旅行傷害保険が最大2,000万円が付いてくるスマートなクレジットカードです。

| 年会費 | 無料 |

| 発行スピード | 通常カードは最短当日受け取り デジタルカードは最短5分でカード番号発行 |

| 国際ブランド | VISA Mastercard JCB |

| 申込み資格 | 満18歳以上(高校生除く)で連絡が可能な方 |

| ポイント還元率 | 0.5%~1.5% |

| ポイント名称 | 永久不滅ポイント |

| 追加カード | 家族カード(年会費無料) ETCカード(年会費無料) |

| 付帯保険 | カード不正利用補償 |

| スマホ決済 | Apple Pay Google Pay |

| 電子マネー | QUICPay iD |

| タッチ決済 | Visaタッチ決済 |

| マイル交換 | ANAマイル |

ローソンでポイント4倍 JALマイルへのポイント移行が無料年会費無料 JMBローソンPontaカードVisa

JMBローソンPontaカードの特徴

- 年会費無料

- 当日審査(19:30までの申込み)最短4営業日発行

- ローソン、ローソンストア100でPontaポイント4倍

- Pontaポイントを移行手数料無料でJALマイルに交換できる

- 全国のPonta提携店でポイントが使える

JMBローソンPontaカードは、共通ポイントPontaポイントが貯まる年会費無料のクレジットカードです。

全国のローソン(ナチュラルローソン含む)、ローソンストア100では200円(税込)ごとに4ポイントと通常の4倍のポイントが貯まります。

またJALマイレージバンク機能が付いていて、Pontaポイントを移行手数料無料で「2ポイント→1JALマイル」に交換ができるマイラーにも人気のクレジットカードです。

JALマイレージバンクは、飛行機への搭乗や宿泊・ショッピングなど様々な場所でJALマイルを貯めることができる機能です。貯めたマイルはJALの特典航空券等と交換することができます。

こんな方におすすめ!

- ローソンの利用が多い方

- マイルを貯めて旅行がしたい方

ローソンの利用でJALマイルを貯める

JMBローソンPontaカードはローソンでの利用でポイント4倍なうえに、JALマイルへのポイント移行が無料で交換率が「2Pontaポイント→1JALマイル」なので本家JALカードの2倍のマイル還元率になります。

JMBローソンPontaカードの審査申込み資格

JMBローソンPontaカードの審査申込み基準

JMBローソンPontaカードVisaの審査申込み基準は「満18歳以上(高校生は除く)未成年の方は親権者の同意18歳以上(高校生は除く)でご連絡が可能な方で、当社の提携する金融機関に決済口座をお持ちの方」となっており、収入についての記載が一切ありません。

ローソン等、普段のお買い物で利用してもらうことが目的のクレジットカードですので、審査資格が甘く設定されています。

学生や主婦の方も安心して申込みできます。

JMBローソンPontaカード!

JMBローソンPontaの基本情報

JMBローソンPontaカードVisaはローソンでポイント4倍のクレジットカード

JALマイレージバンク機能付き!JALマイルへのポイント移行手数料が無料!

| 年会費 | 無料 |

| 発行スピード | 1週間程度 |

| 国際ブランド | VISA |

| 申込み資格 | 18歳以上(高校生は除く)でご連絡が可能な方で、当社の提携する金融機関に決済口座をお持ちの方 |

| ポイント還元率 | 0.5%~2.0% |

| ポイント名称 | Pontaポイント |

| 追加カード | 家族カード(年会費無料) ETCカード(年会費無料) |

| 付帯保険 | カード不正利用補償 |

| スマホ決済 | ApplePay |

| 電子マネー | QUICPay iD |

| タッチ決済 | Visaタッチ決済 |

| マイル交換 | JALマイル |

ファミリーマートでポイント還元率2%年会費無料 ファミマTカード

ファミマTカードの特徴

- 年会費無料

- ファミリーマートで2%還元

- 最初の5カ月は最大5%還元

- 電子マネーFamiPayへのチャージでも0.5%還元

- JCBコンタクトレス決済が利用可能

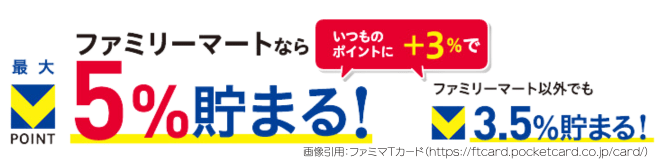

ファミマTカードはファミリーマートでは通常の4倍の2%還元となる年会費無料のクレジットカードです。

ファミマTカードで貯まるポイントは「Vポイント」なのですかいらーくグループなど全国のVポイント加盟店で1ポイント=1円として利用することができます。

ファミリーマートを利用することが多い方は持っておきたいカードです。

なお、ファミマTカードは自由払い型カード(リボ払い専用カード)のため初期設定では自動的に「ミニマム・ペイメント方式(リボ払い)」になっています。しかし支払い設定を「ずっと全額払い」に変更することで通常のクレジットカードと同じく翌月一括払いになり、手数料も発生しません。

また、ファミリーマートが展開する電子マネー「FamiPay」にファミマTカードでチャージすると、チャージ金額の0.5%のFamiPayボーナスを獲得することができますよ!

カードの発行から5カ月後までプラス3%還元

ファミマTカードは発行日から5か月後の末日まで間、なんといつものポイントにプラス3%のVポイントが貯まります。(最大付与ポイント7,500ポイント)

ファミリーマートでの利用なら最大5%還元になります。ファミリーマート以外で3.5%還元になる嬉しい特典が付いています。

ファミマTカードの審査申込み基準

ファミマTカードの審査申込み基準は「満18歳以上(高校生は除く)」となっており、収入についての記載が一切ありません。

ファミリーマート、Vポイント加盟店で普段から利用してもらうために、審査申込み資格が甘く設定されています。

学生や主婦の方も申込みできます。

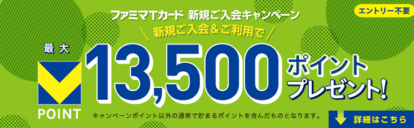

最大13,500ポイントプレゼント中!

ファミマTカードの基本情報

ファミマTカードはファミリーマートで2%還元のクレジットカード

FamiPayのチャージでも0.5%還元!

| 年会費 | 無料 |

| 発行スピード | 2週間程度 |

| 国際ブランド | JCB |

| 申込み資格 | 満18歳以上(高校生除く) |

| ポイント還元率 | 0.5%~5.0% |

| ポイント名称 | Vポイント |

| 追加カード | 家族カード(年会費無料) ETCカード(年会費無料) |

| 付帯保険 | ショッピング保険 盗難・紛失補償 |

| スマホ決済 | ApplePay |

| 電子マネー | iD |

| タッチ決済 | JCBコンタクトレス決済 |

| マイル交換 | ANAマイル |

au PAYとの組み合わせでPontaポイント1.5%還元年会費無料 au PAYカード

au PAYカードの特徴

- 年会費永年無料

- au PAYとの組み合わせでPontaポイント1.5%還元

- スマホの分割支払金の最大5%をポイント還元

- au PAYマーケットで最大16%還元

- 基本還元率1.0%

- 最初の3ヶ月間はau PAYへのチャージが10%還元(条件あり)

- 最初の3ヶ月間はショッピング利用で5%還元(条件あり)

- 海外旅行安心保険 最大2,000万円

- お買物安心保険 年間限度額100万円

au PAYカードはauが発行するPontaポイントが貯まる年会費永年無料のクレジットカードです。auユーザー以外の方も持つことができます。

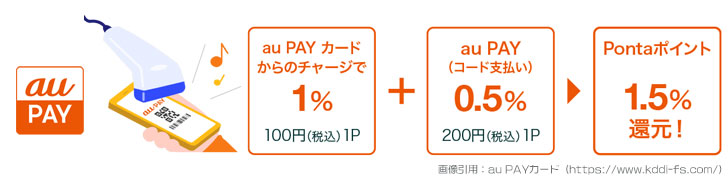

基本還元率が1.0%となっていて高還元クレジットカードです。また、au PAYへチャージしてau PAYで支払いすることで1.5%の還元率になります。

auが展開するau PAYマーケットの利用ででは最大16%の還元も魅力的です。

au PAYの利用で還元率1.5%

au PAYはスマホアプリを使ったバーコード決済です。

au PAYカードからau PAYにチャージすると1.0%還元で、さらにau PAYで支払いをすると0.5%還元になるため、合計1.5%還元(月間最大1,000Pontaポイント)をいつでも実現できます。

分割支払いの機種代金が最大5%還元

スマホトクするプログラムで購入した機種の分割支払い金をau PAYカードで支払うと、分割支払金総額の最大5%のPontaポイントが還元されます。※適用条件あり

au PAYカードの審査申込み資格

au PAYカードの審査申込み基準

au PAYカードの審査申込み基準は

・個人でご利用のau IDをお持ちのお客さま(法人契約でご利用のau IDではお申し込みいただけません)

・満18歳以上(高校生除く)

・ご本人さままたは配偶者に定期収入のある方入がある方(学生は除く)」

となっています。

アルバイトやパートで少しでも収入が継続してあれば、学生や主婦の方も申込みできます。

また、配偶者に収入があればよいので専業主婦の方も申込みできます。

au PAYカードの基本情報

au PAYカードはauのスマホの分割代金がお得になるクレジットカード

Pontaポイントがたまるので街中のいろんなお店でも使える!海外旅行傷害保険が最大2,000万円が付いてくる!

| 年会費 | 永年無料 |

| 発行スピード | 最短4日でお届け |

| 国際ブランド | |

| 申込み資格 | ・個人でご利用のau IDをお持ちのお客さま(法人契約でご利用のau IDではお申し込みいただけません) ・満18歳以上(高校生除く) ・ご本人さま、または配偶者に定期収入のある方(学生は除く) |

| ポイント還元率 | 1.0%~1.5% 100円=1ポイント(税込・1回の利用金額毎) |

| ポイント名称 | Pontaポイント |

| 追加カード | 家族カード無料 ETCカード無料 新規発行手数料1,100円(税込)※条件付きで無料 |

| 付帯保険 | 海外旅行傷害保険 最大2,000万円 お買物安心保険 年間100万円 |

| スマホ決済 | Apple Pay(QUICPay・Mastercardコンタクトレス) |

| 電子マネー | QUICPay |

| タッチ決済 | - |

| 支払い方法 | 1回払い/2回払い/ボーナス一括払い/ボーナス2回払い/リボ払い/分割払い |

| 締日・支払日 | 毎月15日締め、翌月10日(金融機関が休業日の場合は翌営業日) |

クレジットカードって何?どんな仕組み?

クレジットカードの最大の特徴は、商品やサービスの支払いを後払いにできる点になります。

一般的に商品やサービスを購入する場合は現金でその場で支払いますが、クレジットカードを利用した決済の場合は、1ヶ月の利用料金をまとめて翌月または翌々月に支払うことができます。

カード会社が設定している毎月の締日までに利用した合計金額が設定された支払日に銀行口座からの自動引き落としされます。

また、クレジットカードの支払い方法を状況に応じて選べるようになっています。

利用した分をまとめて翌月に支払う「1回払い」が基本になりますが、高額な商品の購入を分割して支払ったり、ボーナス時期にまとめて支払うことで毎月の支払いの負担を減らすこともできます。

また、リボルビング払い(リボ払い)といって毎月一定の金額で支払う方法もあります。

コンビニやスーパーなどの少額の決済では「1回払い」のみというところが多くなっていますが、家電量販店や家具店など分割払いなどの支払い方法が選べるところがほとんどです。

分割払い・ボーナス払い・リボ払いは手数料が発生します。

支払い方法も選べる

- 1回払い

- 分割払い

- ボーナス払い

- リボルビング払い

クレジットカードの国際ブランドとは?

クレジットカードには国際ブランドというものがあります。

世界中で利用できる決済システムを提供するブランドのことになります。

具体的には「VISA」・「MasuterCard」・「JCB」・「American Express」・「Diners Club」といったものでお店の店頭などでよく見かけるマークです。

例えば、VISAのマークがついてるお店であれば、VISAのマークがついたクレジットカードが利用できるということになります。

特にVisaはクレジットカードの発行枚数のうち全体の58%を占めており過半数以上となっており世界のほとんどの国で利用できる国際ブランドとなります。

ちなみにJCBは日本発の国際ブランドで、日本の会社が運営しています。

不正利用を厳しくチェック

不正利用に対してクレジットカード会社は非常に厳しくチェックを行っています。万一不正が発生した場合にはカード利用者に請求を行わないようになっています。

また、クレジットカード会社では、24時間365日体制で不正利用がないかをモニタリングチェックしています。

このチェックシステムで不正利用の可能性がある場合には一時的にカード利用を停止したり、クレジットカード契約者に直接電話で利用確認を行います。

盗難・紛失への対応

クレジットカード会社は、盗難・紛失で不正利用をされたしまった場合でも「盗難・紛失の届け出日の60日前から」の損害を補償してくれます。ただし、カード会社・警察への届け出が必要です。

クレジットカードの盗難や紛失に気付いた場合は、すぐにカード会社に連絡をしてカードが不正利用されない様に一時的にカードに利用制限をかけてもらいましょう。

クレジットカードの作り方

クレジットカードは基本的に18歳以上(高校生を除く)から作ることができます。カード会社によっては20歳以上からなどの条件が付いている場合がありますので申込み条件を確認しましょう。

また、支払いをきちんと行える必要があるため、カード契約者本人または世帯で安定した収入があることが必要となる場合があります。

安定した収入といっても正社員で働いている必要がるわけではなく、アルバイト・年金受給者の方などもクレジットカードを持つことができます。

また、専業主婦等で本人に収入がない場合でも、世帯の収入が毎月あればクレジットカードを持つことができます。

後払い方式という特徴があるため、支払いは一旦カード会社が立て替えることになります。そのためカード会社はクレジットカードを発行する際に、支払い能力の有無を判断するための審査を行っています。

審査では本人確認のための免許証やパスポート等のコピーの提出や現在の年収・家族構成などの申請が必要です。

無事審査に通過すると、クレジットカードの発行になります。

クレジットカードには様々な特典がついているため、利用しなくても年会費が必要なものもありますので、申込む際には年会費が必要かも確認しておきましょう。

クレジットカードの審査の仕組み

クレジットカードの申込みでいちばん気になるのは審査のことではないでしょうか?

クレジットカード会社は審査申込みの際の情報を頼りに、申込者の返済能力や過去の取引履歴、資産などを推定してカードの発行可否や利用限度額を決定しています。

そのため、審査申込みの際の内容が非常に重要になります。

しかし意外にも、年収の記載方法などを適当に記載してしまう方が多くいらっしゃいます。

記載された内容は審査結果に大きく影響してしまいますので、慎重に記入しましょう。

過去の信用情報のチェック クレジットカードヒストリー

クレジットカード会社が申込者の支払い能力を測る基準として、過去の「クレジットカードヒストリー」のチェックがあります。

クレジットカードヒストリーは「クレヒス」と略して呼ばれています。

クレジットカードやローンなどの支払いが一定期間滞ると信用情報機関に登録されてしまいます。

一般的に「ブラックリストに載る」と言われているもので、信用情報機関に過去、滞った情報などが確認されるとクレジットカードの審査は厳しくなります。

また、クレヒスが真っ白な方は「スーパーホワイト」「ホワイト」と呼ばれており「スーパーホワイト」は過去に一度もクレジットカード、ローンなどを使ったことがない方で、「ホワイト」は過去にブラックリストで信用情報機関に登録されたが登録期間が過ぎて過去の履歴が消えた方のことを言います。

年齢がある程度あるのに、信用情報機関に過去の取引実績が全くないというのもカード会社からすると信用の点で疑わしく感じるため審査が厳しくなる可能性があります。

しかし、例えばスマートフォンの本体を分割支払いすることでも信用情報機関に登録されているので、滞りなく支払っていれば支払い実績として認識され、クレジットカードの審査もスムーズに進む可能性が高くなります。

クレジットカード審査のキモ!年収の記載

クレジットカードの審査で一番重要なのが「年収」です。

審査の申込み時に源泉徴収票や収入証明書などを提出する必要がないため年収は自己申告制です。年収は手取りではなく税金や各社会保障を引く前の総支給の金額を記載します。

ただし審査に通りやすくするために明らかに実際の年収より多い金額を記載することは避けた方が賢明です。

手取りが毎月30万円以下ぐらいの方であれば、社会保険料・税金はだいたい3万円ぐらいと言われているので、33万円×12ヶ月=396,000円ぐらいとなり年収は400万円となりますが、ボーナスが支給されている場合は、ボーナス分をプラスすることで、年収を計算することができます。

毎月の手取りが多いと税率が高くなり3万円以上引かれるので手取りにプラス3万円は、あくまでも目安としてください。

キャッシング枠を申込む場合は年収証明が必要な場合も

クレジットカードの申込みあわせて、キャッシングの利用を申込みを行う場合は、源泉徴収票などの年収証明書類の提出が求められる場合があります。

貸金業法で借入金額の総額は年収の3分の1までに制限されていて、キャッシング枠の設定には、借入金額の状況に応じて年収額の証明をする必要があるためです。

他社を含めた総借入金額の残高が100万円を超える場合には「収入額を証明できる書類」の提出が必要です。

特にキャッシング枠が必要なければ、キャッシング枠は0円にするとクレジットカード会社が審査する項目が減るため、スムーズに発行されます。

年会費無料のクレジットカード申込みのよくある質問

年会費無料のクレジットカード申込みの際に疑問に感じることや、よくある質問をまとめました。在籍確認や年収の記載方法などが分かります。

年会費無料のおすすめクレジットカードまとめ

年会費無料でおすすめのクレジットカードはいかがでしょうか?年会費無料のうえに保険だったり、ポイント高還元などカードによって特徴があることがお分かりいただけたかと思います。

初めてクレジットカードを作る場合は、まず年会費無料のクレジットカードから利用してみて、クレジットカードの利便性を感じてみるといいと思います。

その後に自分が特に必要としている特典や機能がついたクレジットカードにグレードアップすることをおすすめします。

どのクレジットカードを選べばいいか迷ってる方は、簡単な設問に答えることで、あなたにおすすめのクレジットカードを診断します。たくさんあるクレジットカードからピッタリのクレジットカードを見つけてくださいね!